Ein harmonisierter Rahmen und warum er notwendig ist

Während bereits viele deutsche Versicherer präventive Sanierungspläne nach § 26 Abs. 1 VAG erstellen, ist die Abwicklungsplanung für nahezu alle Marktteilnehmer neu. Bislang mussten nur Versicherungsunternehmen Abwicklungspläne erstellen, die vom Financial Stability Board (FSB) als global systemrelevant eingestuft wurden.

Zudem bestehen europaweit bislang deutliche Unterschiede im regulatorischen Vorgehen der Aufsichtsbehörden, was gerade für internationale Gruppen erhebliche Herausforderungen mit sich bringt. Die IRRD beabsichtigt, diese Heterogenität zu beseitigen und ein einheitliches europäisches Rahmenwerk zu etablieren.

Der Anwendungsbereich der IRRD bezüglich präventiver Sanierungsplanung ist auf mindestens 60 Prozent festgelegt. Als Bezugsgrößen gelten bei Nichtlebensversicherungen die gebuchten Bruttobeiträge und bei Lebens-/ Krankenversicherungen die versicherungstechnischen Bruttorückstellungen. Der Anwendungsbereich der IRRD bezüglich der Abwicklungsplanung liegt hingegen bei mindestens 40 Prozent und wird damit vor allem die großen Versicherer betreffen.

Die zuständigen Behörden können weitere Versicherungsunternehmen in den Anwendungsbereich einbeziehen, insbesondere wenn deren Größe, Risikoprofil, Vernetzung oder Bedeutung für die Finanzstabilität oder den Versicherungsnehmerschutz dies rechtfertigt. Die Erfahrungen aus der präventiven Sanierungsplanung nach § 26 Abs. 1 VAG zeigen, dass die BaFin bereits in der Vergangenheit auch kleinere Versicherungsunternehmen, etwa aufgrund spezieller Geschäftsmodelle oder Risikoprofile, in den Anwendungsbereich einbezogen hat. Daher ist es nicht unwahrscheinlich, dass der Anwendungsbereich der IRRD im Laufe der Zeit ausgeweitet wird.

Aktueller Stand der regulatorischen Konkretisierung

Die EIOPA veröffentlicht die technischen Standards und Leitlinien in mehreren Konsultationspapieren, sogenannte „Batches“, die die Anforderungen der IRRD schrittweise präzisieren.

Es sind bereits Batches im April, Juli und Dezember 2025 veröffentlicht worden, die umfangreiche Konsultationen zu Sanierung und Abwicklung vorsehen.

- Batch 1 – Teil 1, dessen Konsultation im April 2025 startete und im Juli 2025 abgeschlossen wurde, umfasst zentrale technische Regulierungsstandards (RTS) und Leitlinien unter anderem zu den Mindestinhalten von Sanierungs- und Abwicklungsplänen, Kriterien für die Pflicht zur Erstellung und Marktanteilsberechnung, die Identifizierung kritischer Funktionen sowie die Bewertung und Verbesserung der Abwicklungsfähigkeit.

- Batch 1 – Teil 2 folgte im Juli 2025 mit planmäßiger Finalisierung im Oktober 2025. Dieser umfasst technische Standards zur Zusammenarbeit der für die Gruppenabwicklung zuständigen Behörden sowie zu Verfahren und einem Mindestset an standardisierten Formularen und Templates.

- Batch 2, dessen Konsultation am 9. Dezember 2025 startete und im März 2026 abgeschlossen werden soll, enthält weitere Entwürfe für Leitlinien und technische Standards sowohl für die präventive Sanierungsplanung (in Bezug auf Sanierungsindikatoren und Szenarien) als auch für die Abwicklungsplanung (in Bezug auf die Offenlegung von Informationen, Vereinfachungen, Unabhängigkeit von externen Bewertern, Abwicklungs-Moratoriumsbefugnissen, Verbindlichkeiten aus Derivaten).

Batch 3 soll im Juli 2026 folgen und vor allem die Bewertungsmethoden und Verlustbehandlung adressieren.

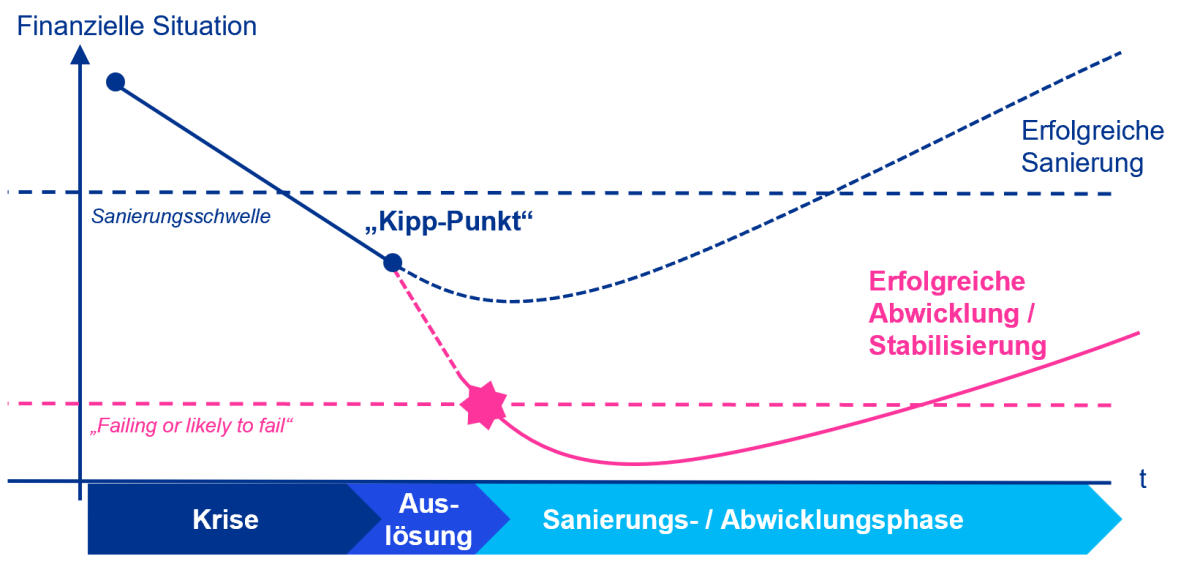

Wie sich die Versicherungsunternehmen vorbereiten: Präventive Sanierungsplanung

Bei der Umsetzung der IRRD zeigt sich am Markt ein differenziertes Bild: Die Vorbereitungen für die Umsetzung von präventiven Sanierungsplänen sind deutlich weiter fortgeschritten als für die Abwicklungsplanung.

Viele Versicherungsunternehmen, die bislang keinen präventiven Sanierungsplan erstellt haben und voraussichtlich in den Anwendungsbereich der IRRD fallen werden, haben bereits entsprechende Projekte initiiert, um künftigen, aufsichtlichen Zeitdruck frühzeitig zu begegnen. Dabei ist die Einbindung aller relevanten Stakeholder entscheidend, um auf Grundlage eines einheitlichen Verständnisses der inhaltlichen Zusammenhänge und Abhängigkeiten zwischen den einzelnen Kapiteln einen effizienten Projektablauf und einen in sich konsistenten präventiven Sanierungsplan sicherzustellen.

Versicherungsunternehmen, die bereits über einen präventiven Sanierungsplan verfügen (z.B. aufgrund nationaler Vorgaben), überprüfen derzeit, ob die bestehenden Pläne die neuen Anforderungen aus der IRRD und den korrespondierenden Konsultationspapieren erfüllen.

Aktuelle Diskussionen im Markt

Besonders intensiv diskutiert werden:

- der Umfang gruppenweiter Sanierungspläne und die Einbindung von Tochterunternehmen

.

Aus zahlreichen Projekterfahrungen wissen wir, dass insbesondere die Frage, in welchem Umfang in präventiven Gruppensanierungsplänen auf Tochterunternehmen eingegangen werden soll, intensiv diskutiert wird und aufgrund der derzeitigen regulatorischen Anforderungen noch nicht vollständig geklärt ist. Diese Fragestellung ist insbesondere für internationale Versicherungsgruppen von hoher Relevanz. Für diese kann es erforderlich sein, neben einem präventiven Gruppensanierungsplan zusätzlich präventive Sanierungspläne auf Soloebene für einzelne Tochterunternehmen zu erstellen, sofern dies beispielsweise von den jeweiligen nationalen Aufsichtsbehörden gefordert wird.

. - die Frage, ob und wie kritische Funktionen in der präventiven Sanierungsplanung berücksichtigt werden sollen

.

Neben der inhaltlichen Fragestellung, welche Funktionen bei Versicherungsunternehmen als kritisch eingestuft werden können, besteht insbesondere Unklarheit darüber, in welchem Kontext kritische Funktionen berücksichtigt werden sollen. Viele Marktteilnehmer und Verbände/Interessensvertretungen hinterfragen die Analyse kritischer Funktionen in der präventiven Sanierungsplanung. Diese Sichtweise wird auch durch die IRRD selbst gestützt, die das Thema kritische Funktionen strukturell und inhaltlich der Abwicklungsplanung zuordnet.

Das Konsultationspapier zum Inhalt von präventiven Sanierungsplänen sieht kritische Funktionen hingegen zusätzlich als Bestandteil der strategischen Analyse im präventiven Sanierungsplan vor. Eine Erklärung, was mit diesen im präventiven Sanierungsplan dann geschehen soll, bleibt das Papier jedoch schuldig. Entsprechend erhofft sich die Branche zusätzliche Klarstellungen zu diesem Themenkomplex.

. - offene Fragen in Bezug auf Sanierungsindikatoren und Stressszenarien

.

Hierzu wurde mehr Klarheit geschaffen. Präventive Sanierungspläne sollen mindestens drei Szenariokategorien umfassen: ein systemweites, ein idiosynkratisches sowie ein kombiniertes Szenario. Das entspricht weitgehend der bisherigen Marktpraxis bei präventiven Sanierungsplänen. Die Auswirkungen der Stressszenarien sind mindestens mit Bezug auf die Solvency-Position, die Liquidität und die Profitabilität quantitativ zu bewerten. Dies bedeutet im Umkehrschluss, dass die Versicherungsunternehmen mindestens für diese drei Dimensionen Sanierungsindikatoren mit entsprechenden Sanierungsschwellenwerten definieren sollten. Zudem sollen Liquiditätsindikatoren im Einklang mit den neuen Solvency‑II‑Anforderungen ausgestaltet werden.

Nächste Schritte für die Versicherer in Bezug auf die Sanierungsplanung

Betroffene Versicherer, die noch keinen präventiven Sanierungsplan haben, sollten frühzeitig mit der Erstellung eines Plans beginnen, um den zu erwartenden, aufsichtlichen Zeitdruck zu begegnen. Die inhaltlichen Elemente und der Umfang präventiver Sanierungspläne sind seit Jahren wohlbekannt und inhaltlich ausreichend stabil; die (wenigen obigen) Aspekte, welche noch diskutiert werden, stehen hier nicht im Weg. Wir empfehlen ein pragmatisches, auf das Unternehmen zugeschnittenes Vorgehen. Ziel ist es, das Rad nicht neu zu erfinden, sondern die vielen Elemente, die bereits im ORSA, SFCR/RSR und anderen Berichten erarbeitet wurden, sinnvoll zu nutzen, um Doppelarbeiten und Redundanzen zu vermeiden.

Betroffene Versicherer, die bereits einen präventiven Sanierungsplan haben, sollten sich mit einer Gap-Analyse beschäftigen, inwieweit die neuen und detaillierten Anforderungen bereits abgedeckt sind. Für eine schlanke und effiziente Analyse sprechen Sie uns gerne an.

Wie sich Versicherer vorbereiten: Abwicklungsplanung

Die Abwicklungsplanung wird für die meisten Versicherungsunternehmen deutlich komplexer als die präventive Sanierungsplanung – nicht zuletzt, weil die Pläne von der Abwicklungsbehörde erstellt, aber vom Versicherer inhaltlich ermöglicht werden müssen. Unsicherheiten entstehen vor allem dadurch, dass viele Anforderungen bislang noch nicht abschließend konkretisiert sind oder Anforderungen unmittelbar an die Abwicklungsbehörde gerichtet sind. Dazu zählen:

- Bereitstellung detaillierter Daten

- Aufbau von Kapazitäten und Strukturen, welche die Umsetzbarkeit der Abwicklungsmaßnahmen im Ernstfall gewährleisten

Da Inhalt, Umfang und Detaillierungsgrad der bereitzustellenden Informationen sowie der erforderlichen vorbereitenden Maßnahmen bislang noch nicht abschließend definiert sind, verharren viele Unternehmen derzeit in einer abwartenden Haltung.

Ein Blick über den Tellerrand in Richtung Banken

Insgesamt orientieren sich die IRRD sowie die Konsultationspapiere der EIOPA stark an den Anforderungen an die Sanierungs- und Abwicklungsplanung für den Bankensektor. Das zeigt sich unter anderem in der Vergleichbarkeit der Abwicklungsinstrumente, der behördlichen Befugnisse im Abwicklungsfall, der Anforderungen in Bezug auf Regelmeldungen sowie die Etablierung von Governance, Notfallplänen und ergänzenden Analysen. Gleichzeitig wurde das aus dem Bankensektor stammende Rahmenwerk gezielt an die Besonderheiten des Versicherungssektors angepasst, wie insbesondere die Einführung des im Vergleich zur Bankenwelt neuen Abwicklungsinstruments des Solvent Run-Off in der IRRD verdeutlicht.

Vor dem Hintergrund dieser weitgehenden inhaltlichen Nähe lohnt sich ein Blick auf die Erfahrungen aus der Bankenwelt. Anforderungen, die für die Banken einen großen Umsetzungsaufwand bedeuten, sind beispielsweise die Vorbereitung der Abwicklungsmaßnahme Bail-in (Gläubigerbeteiligung), der Aufbau von Datenhaushalten und Reporting-Möglichkeiten für Bewertung (Einzelgeschäftsdaten) und operative Kontinuität (Leistungsbeziehungen, Vertragsdaten) sowie die Separierbarkeitsanalyse. Diese Aspekte werden für die Versicherungen gleichermaßen eine Herausforderung darstellen. Aufgrund versicherungsspezifischer Aspekte mit Bezug auf Produkte und Geschäftsmodelle rücken Transferstrategien, zum Beispiel die Veräußerung einzelner Teile oder der Versicherung als Ganzes, stärker in den Fokus.

Banken testen derzeit intensiv ihre Abwicklungsprozesse. Das gibt einen Ausblick, wohin sich die Abwicklungsplanung auch im Versicherungssektor entwickeln wird. Wir empfehlen daher, die Anforderungen gleich von Beginn an so umzusetzen, dass sie eine reibungslose Praxis gewährleisten.

Im Bankensektor musste die Behörde zunächst einen funktionierenden Arbeitsmodus finden, weshalb manche Anforderungen erst spät konkretisiert wurden – etwa die Bewertung im Abwicklungsfall oder die Umsetzung von Transferstrategien. Für Versicherer zeichnet sich hingegen ein anderes Bild ab: Auch wenn Detailvorgaben durch die Behörden noch ausstehen, werden die zentralen Aspekte bereits adressiert. Deshalb ist davon auszugehen, dass die Abwicklungsbehörde für Versicherungen von Anfang an besser vorbereitet sein wird.

Empfohlene nächste Schritt für Versicherer in Bezug auf die Abwicklungsplanung

Unsere Erfahrungen zeigen, dass eine frühzeitige Auseinandersetzung mit den Anforderungen die anschließende Umsetzung deutlich erleichtert. Zugleich kann so der Prozess aktiv mitgestaltet werden, da die Behörde auf Informationen seitens der Versicherer angewiesen ist.

Die Abwicklungsplanung deckt ein breites Themenspektrum ab – von Liquidität über Kommunikation bis hin zu operativer Kontinuität – und erfordert die Einbindung des gesamten Unternehmens. Die Identifikation der relevanten internen Stakeholder sowie deren frühzeitiger Befähigung und Sensibilisierung für das Thema stellt anfangs eine Herausforderung dar, spart im weiteren Verlauf aber Zeit und ermöglicht schnelle sowie zielgerichtete Reaktionen auf Anfragen und Anforderungen der Aufsichtsbehörden. Auf dieser Grundlage kann die Versicherung proaktiv in den Dialog mit der Behörde treten und diesen aktiv mitgestalten.

Versicherungsunternehmen können aus der Erfahrung der Banken lernen und den mehrere Jahre andauernden Übergang vom Projektmodus in einen nachhaltigen Linienbetrieb durch frühzeitige und zielgerichtete Information und Einbindung geeigneter Stakeholder erleichtern.

Als erste Schritte können sich Versicherungsunternehmen organisatorisch vorbereiten, in dem sie ein dediziertes Team für die (präventive Sanierungs-) und Abwicklungsplanung etablieren und frühzeitig alle relevanten Fachbereiche einbinden. Inhaltlich ist die vorbereitende Beschäftigung mit den folgenden drei zentralen Aspekten der Abwicklungsplanung als Grundlage für den Austausch mit der Behörde empfehlenswert:

- Identifikation von kritischen Funktionen

- Durchführbarkeit einer regulären Insolvenz (anstelle einer Abwicklungsmaßnahme)

- Potenzielle Abwicklungsstrategien

Weichenstellung für die nächsten Jahre

Die Anforderungen an die Erstellung von Abwicklungsplänen gehen deutlich über jene der präventiven Sanierungsplanung hinaus. Die Anforderungen an Daten, Analysen und Prozesse sind erheblich und erstrecken sich über mehrere Jahre.

Die inhaltliche Komplexität und thematische Breite erfordern die Einbindung nahezu aller Unternehmensbereiche (insbesondere Kapitalanlage, Aktuariat, Finanzressorts, Risikocontrolling, Kommunikation, Recht) sowie eine starke Einbindung des Vorstands und des Senior Managements – insbesondere in die Steuerung der Aktivitäten sowie der Benennung klarer Rollen, Aufgaben und Verantwortlichkeiten. Angesichts des hohen Aufwands und enger Bearbeitungsfristen ist der frühzeitige Aufbau von Linien-Ressourcen empfehlenswert. Da Erwartungshaltung und Vorgehensmodell der Abwicklungsbehörden insbesondere in der Anfangsphase einer gewissen Dynamik unterliegen, ist eine flexible und pragmatische Herangehensweise von Vorteil.

Batch 3 im Juli 2026 wird weitere Klarheit schaffen, insbesondere zur Bewertung und Verlustbehandlung im Abwicklungsfall. Doch eines ist jetzt schon klar: Frühzeitiges Handeln verschafft Vorsprung – und schützt im Ernstfall Versicherungsnehmer, Realwirtschaft und Finanzstabilität, aber hilft auch die spätere Umsetzung im Haus kostengünstiger und effizienter zu gestalten.