Von Mensch zu Maschine: Wie KI die Finanzwelt verändert

Wie KI die Finanzwelt verändert

Künstliche Intelligenz wird viele Arbeiten übernehmen – sie braucht aber klare Regeln.

Keyfacts:

- Künstliche Intelligenz (KI) ist auf dem Vormarsch: Viele Anwendungen sind bei Finanzdienstleistern angekommen.

- ChatGPT bringt neues Tempo in die Entwicklung: In vielen Bereichen wird KI die Arbeit übernehmen und ergänzen – oder tut das bereits.

- Zum Schutz vor Fehleinschätzungen oder Kundendiskriminierung braucht es aber weiter klare Regeln und Kontrollmechanismen – von Menschen.

Die Einführung neuer Technologien ist oft langwierig und kompliziert. Nicht so bei ChatGPT: Die von dem Unternehmen OpenAI entwickelte KI-Software wurde im November 2022 als freie Testversion veröffentlicht und verzeichnete nach nur zwei Monaten bereits 100 Millionen aktive Nutzer:innen.

Zwar hatten wohl die meisten von uns auch vorher schon mit KI-Anwendungen zu tun – mit Sprachassistenten oder Chatbots. Doch ChatGPT hat für ein neues Disruptionsmoment gesorgt, und das auch in der Finanzindustrie.

Banken, Versicherungen und Asset Manager:innen sind bei der Einführung von KI mit einigen Herausforderungen konfrontiert. Denn für den Einsatz von Anwendungen auf Basis einer KI sind eine entsprechende Infrastruktur, relevante Datensätze und der Aufbau von qualifizierten Teams notwendige Voraussetzungen.

Auch in der Finanzindustrie: Investitionen für den Einsatz von KI steigen

Mit dem Durchbruch von ChatGPT ist bei vielen Finanzdienstleistern eine steigende Investitionsbereitschaft zu beobachten, die Bedingungen für den Einsatz von KI zu schaffen und damit einen nachhaltigen Wettbewerbsvorteil aufzubauen.

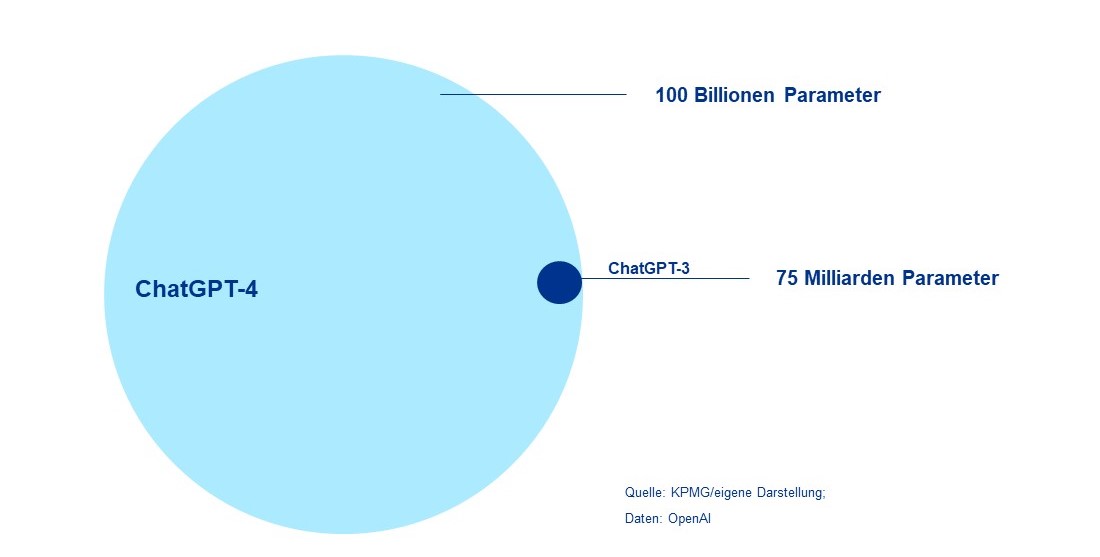

Das ist kein Wunder, denn schon die Ergebnisse von ChatGPT-3 hatten viele verblüfft – und die Nachfolgeversion ChatGPT-4 basiert sogar auf einer Vielzahl von Parametern, die der Vorgänger zur Verfügung hatte. Das bedeutet, die Anwendung ist auf einer deutlich größeren Datenbasis trainiert und greift auf einen deutlich erhöhten Wissens-Input zu.

Von Kundenservice bis Risikomanagement: Anwendungsfelder in Banken und Versicherungen

Werfen wir einen Blick auf potenzielle Praxisanwendungen und Anwendungsbereiche. Die Möglichkeiten sind vielfältig und helfen vor allem dabei, entlang der gesamten Wertschöpfungskette Prozesse zu automatisieren, die Effizienz zu steigern, einen virtuellen Kundenservice zu etablieren und das Risikomanagement zu erleichtern.

Dafür werden als Technologiebasis insbesondere Machine Learning, Deep Learning und High-Performance Computing verwendet. Vier große Blöcke stechen heraus:

1. Kundenmanagement

Kundenakquise: KI-Modelle können gezielte Vorhersagen zu Kundenbedürfnissen und -präferenzen treffen und personalisierte Angebote erstellen, um Kund:innen zu gewinnen.

Kundenbetreuung: Chatbots und Sprachassistenten können Kundenfragen beantworten und Probleme lösen, ohne dass Kundendienstmitarbeitende beteiligt sind. Das kann die Reaktionszeiten verkürzen, den Kundenservice verbessern und gleichzeitig Kosten reduzieren.

2. Kernprozesse

Datenanalyse beim Kreditvergabeprozess: KI-Systeme können Daten wie Einkommen und Ausgaben analysieren, um eine schnelle und regelbasierte Kreditentscheidung zu treffen. Das kann dazu beitragen, dass Kreditanträge schneller und ressourcenschonender bearbeitet werden können.

Automatisierung im Schadenmanagement: KI-Software kann automatisch alle erforderlichen Informationen sammeln und analysieren, um einen Schaden zu bewerten. Sie kann automatisch eine Schadenszahlung vornehmen oder den Antrag an Mitarbeitende weiterleiten, wenn eine manuelle Überprüfung erforderlich ist.

Optimierung von wiederkehrenden Abläufen: Routineaufgaben und Finanzprozesse wie Buchhaltung, Überwachung von Transaktionen und Verwaltung von Kundenkonten können automatisiert werden. Das kann die Fehleranfälligkeit reduzieren und gleichzeitig Prozesse beschleunigen.

3. Risikomanagement

Risikobewertung: Mithilfe von KI lassen sich Risiken genauer einschätzen und komplexe Handels- oder Kundenportfolios besser verwalten. Algorithmen analysieren Daten aus verschiedenen Quellen und identifizieren potenzielle Risiken wie Marktschwankungen und versteckte Korrelationen. Händler und Portfoliomanager können gegensteuern und Erträge sichern.

Underwriting: Versicherungsunternehmen können automatisierte Risikobewertungen durchführen, indem sie verschiedene Datenquellen wie Kredit-Scoring oder Telematik nutzen. Die automatisierte Risikobewertung kann dazu beitragen, dass Versicherer Risiken besser einschätzen und somit Prämien passend gestalten können.

4. Betrugsprävention

KI hilft dabei, Betrug in Echtzeit zu erkennen und zu verhindern, indem große Datenmengen analysiert und ungewöhnliche Muster oder Verhaltensweisen detektiert werden. Algorithmen des maschinellen Lernens können kontinuierlich aus neuen Daten lernen, ihre Genauigkeit mit der Zeit verbessern und das Risiko betrügerischer Aktivitäten verringern.

Rahmenbedingungen und (derzeitige) Limitierungen

Künstliche Intelligenz birgt also großes Potenzial zur Verbesserung von Finanzdienstleistungen, sowohl im Kundenverhältnis als auch für interne Abläufe. Gleichzeitig bestehen bei der Nutzung von KI auch Risiken für Finanzdienstleister und ihre Kund:innen. Dazu zählen:

- die Diskriminierung von bestimmten Kundengruppen, etwa bei der Kreditvergabe

- die systematische Fehlbewertung von Finanzprodukten

- Fehlberatungen von Kund:innen

- das Cyber-Risiko, da KI von Dritten manipuliert werden könnte

- eine fehlende Nachvollziehbarkeit von KI-Entscheidungen

Die Regulierungsbehörden erwarten, dass die Finanzunternehmen Kontrollmechanismen einführen, um den Aufbau von systemischem Risiko und Kundendiskriminierung zu verhindern. So hat die EU im April 2021 mit dem „Artificial Intelligence Act“, einer Initiative zur Regulierung von KI, auf die Entwicklung reagiert.

In den USA gibt es mit dem „Algorithmic Accountability Act“ von 2019 und in Großbritannien mit dem „AI Ethics Code“ von 2021 ähnlich gerichtete Initiativen, die aber eher grundlegende Anforderungen formulieren.

Und jetzt…? Vier Kernthesen zur KI in der Finanzindustrie

Die technologischen Entwicklungsschritte von ChatGPT, der zwischen den BigTechs entbrannte Wettbewerb um das beste Angebot und die Diskussionen von Politik bis Feuilleton zeigen: KI verbessert sich rasant und hat das Potenzial, die Finanzwirtschaft grundlegend zu verändern. Hier kommen unsere vier Thesen zur KI in der Finanzindustrie ins Spiel. Sie zeigen: Bei der Zukunft von KI in Banken und Versicherungen liegt der Fokus auf dem Wie, nicht mehr auf dem Ob.

1. Der Einsatz von KI ist disruptiv

KI hat als Technologie das Potenzial, die Branche fundamental zu verändern.

2. Services werden durch KI personalisiert

Algorithmen und selbstlernende Prozesse sind in der Lage, Kunden individualisierte Produkte und Leistungen anzubieten und die Kundenzufriedenheit zu steigern.

3. KI reduziert Verluste

Durch die Automatisierung etwa von Handelsprozessen und Investmententscheidungen reduziert KI menschliche Fehlleistungen und stabilisiert Erträge.

4. Die Risiken sind beherrschbar

Risiken von KI können durch einen prinzipienbasierten Einsatz und passgenaue Regulierung eingegrenzt werden.