Krypto-Assets im Eigenbestand: Neue Regeln für Banken konkretisiert

RTS und ITS stellen Weichen zur Umsetzung der Eigenmittelanforderungen und des Reportings

Keyfacts:

- Die CRR III definiert Übergangsbestimmungen, die spezifische Eigenmittelanforderungen für Risikopositionen in Krypto-Assets als auch Offenlegungspflichten festlegen.

- Am 05. August 2025 hat die EBA den finalen RTS-Entwurf veröffentlicht. Er gilt für Institute, welche Krypto-Assets im Eigenbestand halten.

- Der neue Standard sorgt für Klarheit. Er regelt, wie Krypto-Assets einheitlich bewertet werden und vermeidet Doppelbelastungen im Einklang mit internationalen Vorgaben.

Der finale technische Regulierungsstandard (RTS) der Europäischen Bankenaufsichtsbehörde (EBA) ist ein wichtiger Schritt zur Konkretisierung der im Gesetzgebungsvorschlag genannten Eigenmittelanforderungen für alle Risiken, die mit verschiedenen Krypto-Assets verbunden sind.

Bis zum Geltungsbeginn dieses Gesetzgebungsvorschlages gelten die Übergangsbestimmungen der CRR III für Krypto-Assets. Grundlage dafür sind die Grundsätze des Baseler Ausschuss für Bankenaufsicht (BCBS) zur Eigenkapitalunterlegung von Ende 2022, die nach Konsultation Mitte 2024 aktualisiert wurden. Auf EU-Ebene wurden diese mit der 2023 verabschiedeten Markets-in-Crypto-Assets-Regulation (MiCAR) und der im Juni 2024 veröffentlichten CRR III verknüpft. Ziel ist einheitliche Regeln zu schaffen, die BCBS-Standards und MiCAR-Anforderungen berücksichtigen und zugleich europäische Besonderheiten wahren.

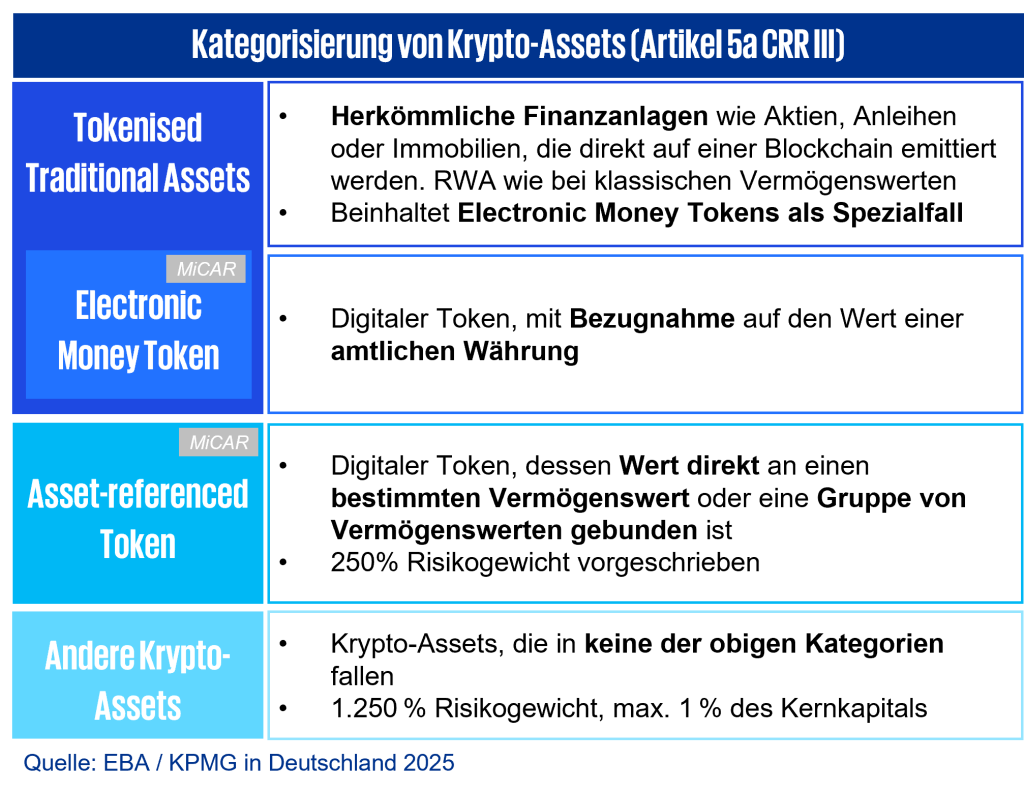

Kategorisierung von Krypto-Assets in der CRR III

Die CRR III definiert Übergangsbestimmungen für die aufsichtsrechtliche Behandlung von Krypto-Assets, die spezifische Eigenmittelanforderungen für Risikopositionen als auch Offenlegungspflichten festlegt.

Damit einhergehend werden Krypto-Assets in drei Kategorien unterteilt, wobei einige Bestandteile der Definitionen aus der MiCAR übernommen wurden.

Abhängig von der jeweiligen Kategorie ergeben sich unterschiedliche Risikogewichtungen und Auswirkungen auf die Eigenkapitalhinterlegung, welche im Rahmen der Eigenmittelmeldung abgebildet werden (Säule I).

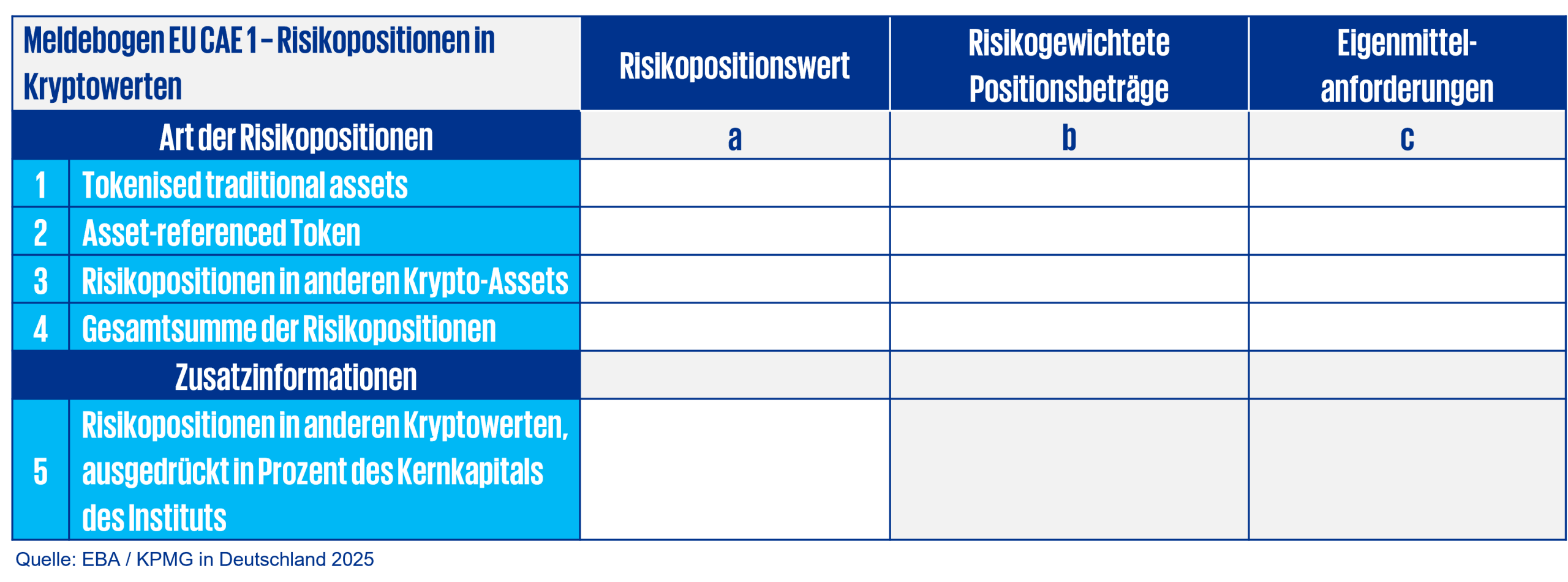

Offenlegung der Geschäftsaktivitäten (Säule III)

Die Inhalte der Eigenmittelmeldungen werden künftig direkt in die überarbeitete Säule III „Data Hub Offenlegung“ integriert.. Somit müssen betroffene Institute bestimmte Informationen zu ihren Risikopositionen in Krypto-Assets offenlegen.

Dabei sind neben der Darstellung von direkten und indirekten Engagements in Krypto Assets auch der Gesamtrisikobetrag für das operationelle Risiko, die Klassifizierung in der Rechnungslegung sowie die Beschreibung der Geschäftstätigkeiten im Zusammenhang mit Krypto Assets anzugeben. Ergänzend ist eine spezifische Darstellung der Risikomanagementstrategie erforderlich.

Der finale Entwurf des RTS konkretisiert die Übergangsbestimmung der CRR III

Der finale RTS-Entwurf präzisiert die Eigenkapitalbehandlung der Risikopositionen gegenüber Asset-referenced Token und anderen Krypto-Assets. Die Tokenised Traditional Assets werden wie traditionelle Vermögenswerte gemäß der CRR behandelt und deshalb nicht in dem RTS berücksichtigt. Im Folgenden werden die wesentlichen Vorgaben und neuesten Änderungen des RTS zusammengefasst:

-

Prudent Valuation

Aufgrund des Feedbacks während der öffentlichen Konsultation wurde entschieden, die Anforderungen der Prudent Valuation (Vorsichtsprinzip bei der Bewertung von Finanzinstrumenten) in dem finalen Entwurf des RTS nicht einzuführen. Spätestens wenn die finalen Regelungen der CRR III für Krypto-Assets ausformuliert wurden, soll das Thema erneut aufgegriffen werden.

-

Kreditrisiko

Für Risikopositionen gegenüber Asset referenced Token (ARTs) gilt ein Risikogewicht von 250 Prozent, bei den anderen Krypto-Assets sieht der RTS ein Risikogewicht von 1.250 Prozent vor.

Asset-Referenced Token als auch andere Krypto-Assets werden nicht als Sicherheiten für Zwecke der Kreditrisikominderung anerkannt. -

Marktrisiko

Solange der neue Rechtsakt zur Überprüfung des Handelsbuchs (FRTB) für die Berechnung der Eigenmittelanforderungen für das Marktrisiko noch nicht gilt, dürfen Banken laut RTS interne Modellen nur eingeschränkt nutzen. Institute sollen daher die Eigenmittelanforderungen für das Marktrisiko ohne Untergrenze mittels des Standardansatzes berechnen und für die Zwecke der Output-Floor Berechnung entweder den alternativen Standardansatz oder den Standardansatz verwenden. Je nach Krypto-Asset-Kategorie unterscheiden sich diese Ansätze in zusätzlichen Spezifikationen.

-

Gegenparteiausfallrisiko (CCR)

Für die Berechnung des Kontrahentenrisikos der Wertpapierfinanzierungsgeschäfte als auch Derivate auf Asset-referenced Token wird das Risikogewicht der Gegenpartei angewendet.

Für Derivate auf anderen Krypto-Assets führt der RTS eine eigene Kategorie für potenzielle zukünftige Risiken (PFE) ein und schreibt einen festen Aufschlag von 32 Prozent vor. Zusätzlich setzt der RTS eine Volatilitätsannahme von 120 Prozent an. Interne Modelle sind für diese Derivate ausgeschlossen und Netting/Hedging sind stark eingeschränkt.

Bei Wertpapierfinanzierungsgeschäften mit Asset-referenced Token oder anderen Krypto-Assets als Basiswert verwenden die Institute die umfassende Methode. Bei Verleih dieser muss eine Volatilitätsanpassung von 30 Prozent angewendet werden. -

CVA-Risiko

Für die Berechnung der Eigenmittelanforderungen für das CVA-Risiko von ARTs und anderen Krypto-Assets, die die Kriterien des Art. 2 Abs. 1 RTS erfüllen, wenden die Institute den Standardansatz, Basisansatz oder vereinfachten Ansatz an.

Andere Krypto-Assets, die nicht die Kriterien des Art. 2 Abs. 1 RTS erfüllen, müssen in die Berechnung alle Positionen des Handelsbuches ohne Netting berücksichtigen. -

1 Prozent-Exposure-Limit gegenüber anderen Krypto-Assets

Um auch bei schweren Verlusten eine angemessene Kapitalausstattung der Institute zu gewährleisten, wurde das 1 Prozent-Exposure-Limit in seiner Berechnung in Anlehnung an BCBS konkretisiert. Die Risikoposition gegenüber anderen Krypto-Assets darf dabei nicht 1 Prozent des Eigenkapitals übersteigen. Bei der Berechnung des Limits sollen Long- und Short-Positionen aggregiert werden und somit kein Netting stattfinden.

Gesetzliche Leitplanken klarer, individuelle Prüfungen bleiben herausfordernd

Der finale Entwurf des RTS liegt vor und bringt die lang erwartete regulatorische Klarheit: Er definiert verbindliche Vorgaben für die Einordnung, Kapitalunterlegung und Meldung von Krypto-Assets. Dabei werden zentrale Aspekte wie Bewertungsfragen, Datenanforderungen und Rechnungslogiken adressiert.

Rechtsverbindlich wird der RTS allerdings erst nach der Annahme durch die Europäische Kommission sowie dem anschließenden formalen Prüfverfahren von Europäischem Parlament und Rat. Mit der Veröffentlichung im Amtsblatt der EU tritt der RTS dann in seiner endgültigen Fassung in Kraft.

Bis dahin empfehlen wir Instituten, die Grundsätze des Basler Ausschusses (BCBS) zu beachten, wenn sie die Krypto-Assets im Eigenbestand halten.

Die Umsetzung der neuen Anforderungen bleibt herausfordernd. Zwar haben die Anbieter von Meldewesensoftware neue Templates zum Teil bereits integriert, dennoch erfordert die Anwendung der Vorgaben eine enge Verzahnung und frühzeitige Einbindung aller Beteiligten – von der Produktentwicklung über IT, Risikomanagement und Recht bis hin zum Meldewesen. Nur so lassen sich die Chancen von Krypto-Assets – bei gleichzeitiger Umsetzung der regulatorischen Anforderungen – erfolgreich nutzen.

Dieser Artikel ist entstanden mit Mitwirkung von Henri Linnenbrügger, Lauritz Eidenmüller und Melissa Kisser.