Keyfacts:

- Banken wollen und müssen immer nachhaltiger arbeiten und Risiken, die durch Klima- und Umweltentwicklungen entstehen, absichern.

- Um das Vorankommen auf dem vom EU-Klimaschutzpaket gewiesenen Weg zu messen und zu steuern, sind Kennziffern für den Betrieb unerlässlich.

- Wir beschreiben in unserem Whitepaper, welche Indikatoren sich für Finanzunternehmen anbieten und wie sie sie richtig einsetzen.

Es fällt einfach kein Regen. Nachts wird die Wasserversorgung abgedreht, und für Schwimmbäder oder Felder wird kein Wasser – oder deutlich weniger – freigegeben: Die diesjährige Dürre in Spanien mit mehr als 40 Grad Celsius ist längst im Alltag der Menschen angekommen. Viele Bauern haben weite Teile ihrer Ernte schon abgeschrieben. Und in Brandenburg haben Waldbrände zuletzt viele Tage lang Schlagzeilen gemacht.

Die Hitze ist, wenn sie es nicht schon längst war, spätestens in diesem Sommer zu einem warnenden Fanal geworden. Der spanischen Agrarversicherung könnte der größte Schadensfall der Geschichte ins Haus stehen, mit Entschädigungen in dreistelliger Millionenhöhe, wurde berichtet. Und auch für Banken ist die Entwicklung ein Weckruf: Kreditausfälle und Insolvenzen sind nur zwei mögliche Folgen dramatischer Klimaveränderungen.

Banken müssen Klima- und Umweltrisiken messen und steuern können

Dass Klima- und Umweltrisiken zunehmend ein unvermeidlicher Teil der Unternehmensstrategie und des Risikomanagements von Banken werden und welche Gründe das hat, erläutern wir in unserem Whitepaper „The need to act: climate and environmental indicators in banks‘ strategies“. Das hat, ausgehend von der Erderwärmung, mehrere Gründe:

Banken spielen eine wesentliche Rolle beim Übergang der EU-Wirtschaft zur Klimaneutralität bis 2050. Hintergrund ist das europäische Klimaschutzpaket, das eine signifikante Reduzierung von Treibhausgas-Emissionen bis 2030 vorsieht. Die Rolle von Banken dabei: Sie können die Märkte durch eine Drosselung der Finanzierung oder Änderungen bei der Preisgestaltung für Finanzinstrumente im Einklang mit den Zielen beeinflussen.

Leistungs- und Risikokennziffern: Auftrag vom Regulator und für das Geschäft unerlässlich

Daher nimmt die Bedeutung der Umsetzung entsprechender Strategien sowie das Definieren und Messen relevanter Kennziffern bei Banken zu. Dazu zählen Risikokennzahlen (Key Risk Indicators, KRIs) und Leistungskennzahlen (Key Performance Indicators, KPIs). Die Institute mobilisieren aktuell Ressourcen, um solche Kennziffern für eine effektive Steuerung ihres Geschäfts und für das Begrenzen von Risiken festzulegen.

Getrieben wird die Entwicklung und Einführung von KRIs und KPIs vor allem durch den Leitfaden der Europäischen Zentralbank (EZB) zu Klima- und Umweltrisiken und den Leitlinien der europäischen Bankenaufsichtsbehörde (European Banking Authority, EBA). Dazu kommen Anforderungen der nationalen Zentralbanken und Regulierungsbehörden der EU-Länder.

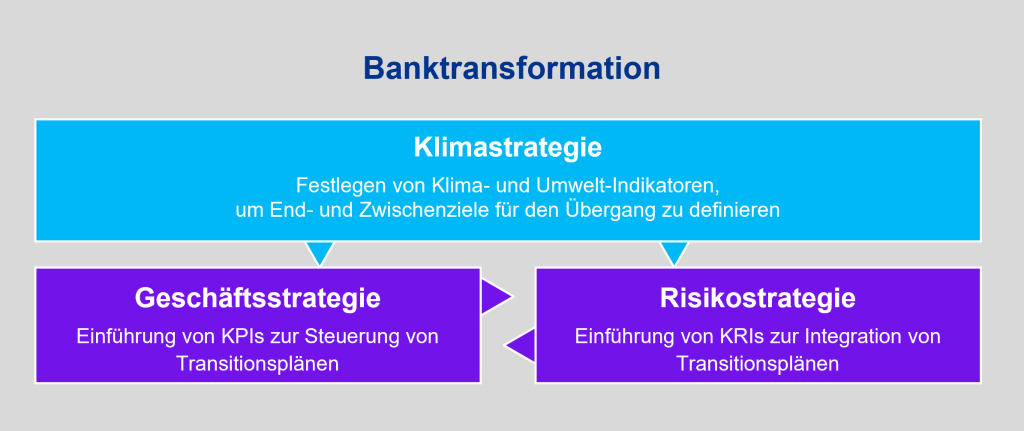

Um sich mit dem Wettbewerb vergleichen, das eigene Fortkommen zu messen und es transparent abbilden zu können, sind KPIs und KRIs unverzichtbar. Außerdem können Banken mit ihnen besser auf ihre Ziele hin steuern und ihren Entscheidungsprozess stärken, insbesondere in der Kreditvergabe. Unser Schaubild zeigt, wie Klima-, Geschäfts- und Risikostrategie zusammenhängen und einander beeinflussen.

Quelle: KPMG in Deutschland, 2023

Vier Schritte der Operationalisierung für Klima- und Umweltkennziffern

Wie setzen Banken ihre Klima- und Umweltverpflichtungen um? Eine zentrale Herausforderung dabei sind Daten. Einerseits stehen Banken einige Klima- und Umweltdaten zur Verfügung, andererseits sind sie oft über die gesamte Institution verstreut.

An die Banken gerichtete Offenlegungsanforderungen, zum Beispiel die ESG-Anforderungen der Säule 3 der EBA, helfen ihnen, ihre Anstrengungen zur Verbesserung der Integration von Klima- und Umweltdaten zu mobilisieren. Allerdings: Wenn Kunden diese Informationen nicht offenlegen, stehen der Bank möglicherweise keine solchen Daten auf Kundenebene zur Verfügung.

In diesen Fällen können Banken die Verwendung von Proxy-Daten in Erwägung ziehen, bis Offenlegungsanforderungen (wie die Offenlegung von Klima- und Umweltdaten auf Unternehmensebene durch die CSRD) den Zugang zu detaillierten Daten auf Kundenebene verbessern.

Bewährt haben sich darüber hinaus vier zentrale Schritte zur Operationalisierung von Klima- und Umweltverpflichtungen:

- Definition der Risikostrategie für Klima- und Umweltrisiken

- Definition der darauf bezogenen KRIs

- Festlegen von Limits und Integration von auf Klima und Umwelt bezogenen KRIs in das Rahmenwerk des Risikoappetits

- Überwachung, Berichterstattung und Definition von Eskalationsmaßnahmen für die KPIs und KRIs

Projekterfahrungen von KPMG und die Beobachtungen der EZB zeigen, dass Banken ganz unterschiedliche KPIs und KRIs implementieren. Ein KRI kann beispielsweise der Schwellenwert für den Grad der Abweichung vom klimabezogenen Transformationspfad sein. Ein Beispiel für einen KPI kann der Umfang der finanzierten Emissionsreduktionsziele auf Portfolioebene sein. Allgemeingültige Empfehlungen gibt es also nicht unbedingt – die individuellen Anforderungen des Instituts entscheiden über den besten Weg.