Keyfacts:

- Große Carve-outs, große Probleme – und umgekehrt? Unsere Erfahrungen in der Finanzindustrie zeigen: Viele Herausforderungen gibt es bei kleinen Instituten oder Projekten ebenso wie bei großen.

- In kleinen Finanzunternehmen lastet auf Verantwortlichen proportional sogar ein höherer Druck.

- Ein wichtiger Schritt: Ein Carve-out-Memorandum, das das Konzept und das Vorgehen bei der Ausgliederung von Beginn an dokumentiert.

Carve-outs, sogenannte Abspaltungen oder Ausgliederungen von Unternehmensteilen, bieten sich insbesondere im Fall einer neuen strategischen Ausrichtung, zur Beschaffung von Liquidität oder zum Erreichen weiterer Unternehmensziele, etwa Börsengängen, an.

Gerade in Zeiten von Rezession oder wachsenden regulatorischen Anforderungen geraten Finanzdienstleister unter Druck, sich auf Kerngeschäftsfelder zu konzentrieren und sich von Unternehmensteilen zu trennen.

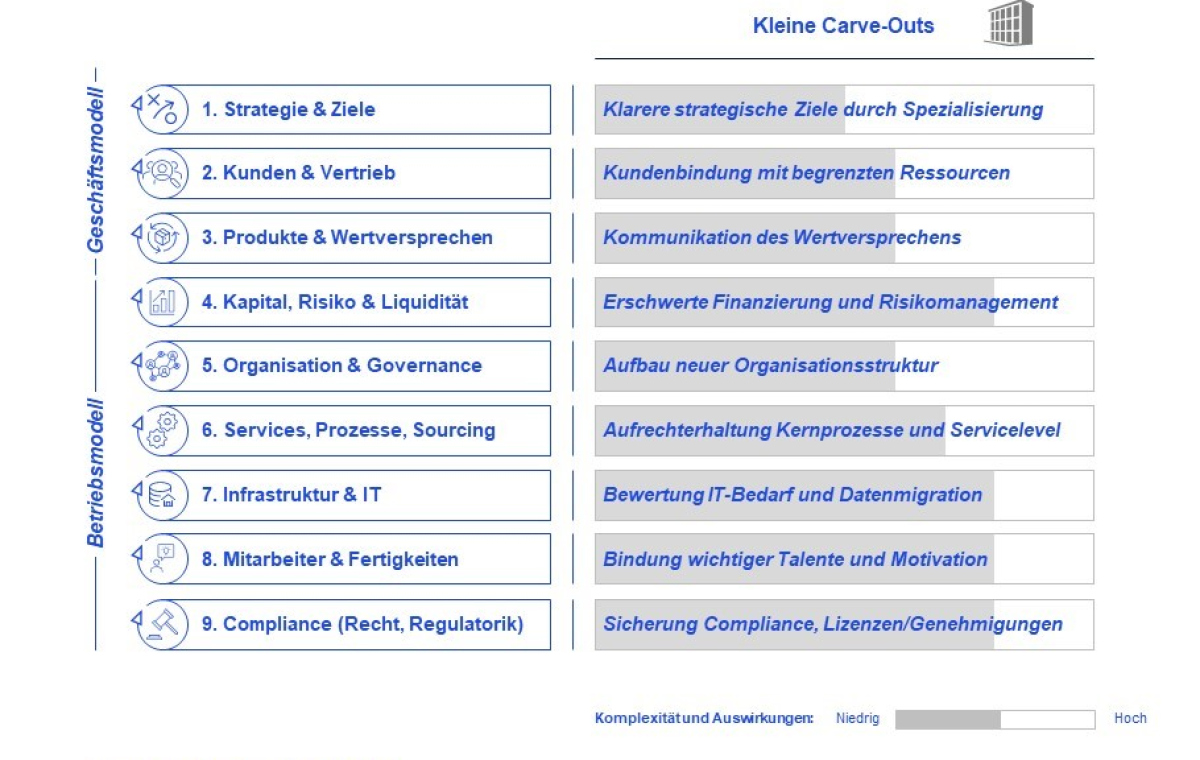

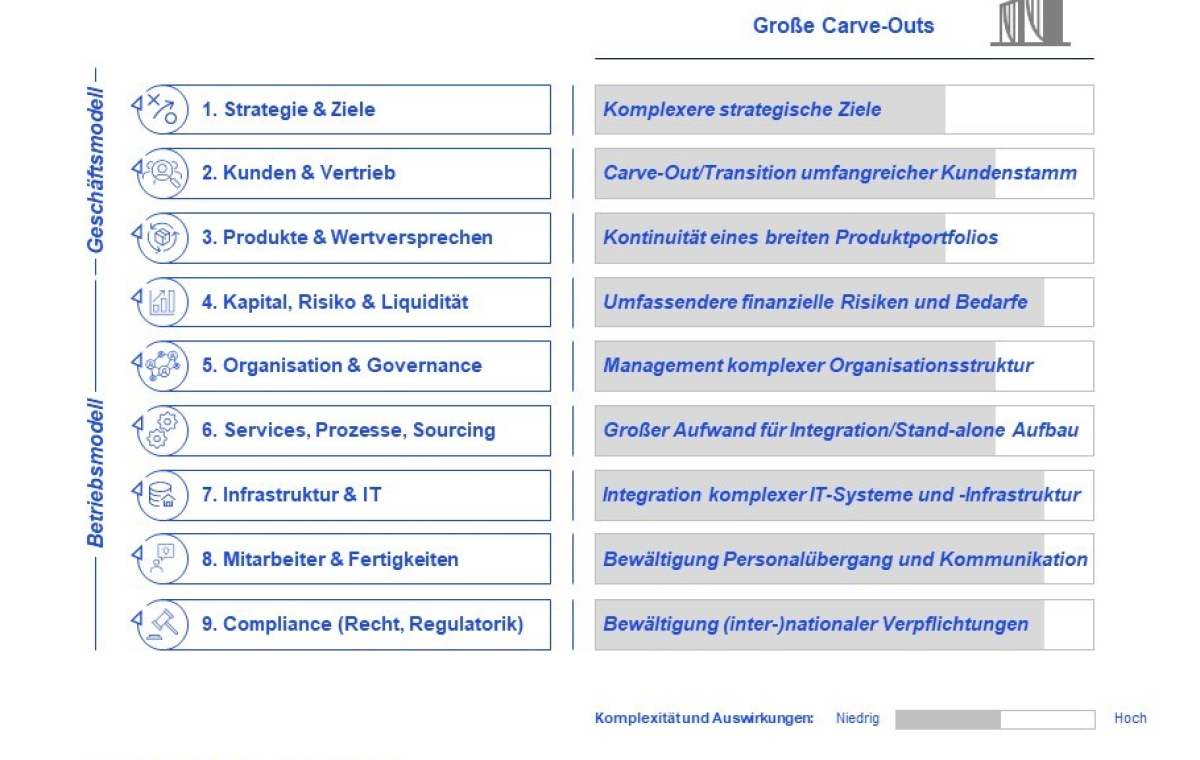

In jedem Fall ist ein Carve-out ein umfangreiches Projektvorhaben. Da liegt die Hoffnung nahe, dass kleinere Carve-Outs weniger komplex sind.

Unsere Erfahrung lautet: Nein. Der Aufwand eines Carve-outs ist nur unwesentlich von der Größe des auszugliedernden Unternehmens abhängig. Im Gegenteil: Manche Aspekte können in kleineren Ausgliederungen sogar besonders herausfordernd sein. Denn die Verantwortung und die Belastung von Einzelnen im Rahmen der Ausgliederung sind in kleineren Belegschaften höher und das sorgt für zusätzlichen Druck.

Jede Ausgliederung oder Abspaltung ist anders

Die Ausgangssituation für einen Carve-out ist in der Regel sehr projektspezifisch: Einfluss auf das Szenario haben die Branche, die Positionierung des Unternehmens im Markt und die interne Verflechtung des sogenannten Transaktionsperimeters mit dem Mutterunternehmen beziehungsweise dem Konzern.

Dazu kommt: Finanzinstitute unterliegen hohen regulatorischen Anforderungen – das macht Carve-outs bei Banken oder Versicherungen komplexer als in anderen Industrien. Und doch lassen sich einige klare Erfolgsfaktoren für Carve-outs definieren.

Carve-outs – etwa ein Drittel der Unternehmen scheitert an seinen Zielen

Carve-outs können den Unternehmenswert langfristig steigern – sie sind aber oft komplex und riskant. Eine sorgfältige Analyse und das Einbinden verschiedener Geschäftsbereiche sowie Expertinnen und Experten sind deshalb auch bei kleineren Vorhaben notwendig. Erfahrungsgemäß scheitert etwa ein Drittel der Unternehmen daran, die selbst gesetzten Ziele zu erreichen, was die Qualität, Dauer und Kosten des Carve-outs betreffen.

Die Betriebsfähigkeit und Performance des neuen – alleinstehenden – Unternehmensbereichs haben höchste Priorität, ebenso wie das Aufrechterhalten des Geschäftsbetriebs während der Ausgliederung. Voraussetzung dafür ist insbesondere eine transparente Übersicht über Abhängigkeiten, operative Verflechtungen, Dienstleistungen und Verträge.

Eine Analyse bestehender Verträge ist notwendig, da diese oft umgeschrieben, neu verhandelt oder voneinander getrennt werden müssen. Gerade bei kleineren Carve-outs können die Abhängigkeiten umso relevanter sein.

Häufig lastet auf Carve-outs von Beginn an ein erheblicher Zeitdruck. Das kann strategische, regulatorische oder wirtschaftliche Gründe haben. Die Konsequenz: Nicht selten werden, um etwa von günstigen Käufermärkten zu profitieren oder regulatorische Anforderungen schnellstmöglich umzusetzen, operativ unrealistische Zeitleisten vorgegeben.

Sie destabilisieren nicht nur das Projekt, sondern auch das Tagesgeschäft. Während bei größeren Carve-outs die Komplexität, beispielsweise durch die Internationalität oder die IT-Infrastruktur, offensichtlich sein kann, kann diese bei kleineren Transaktionen schnell unterschätzt werden.

Neben einer realistischen Roadmap ist eine umfassende Kostenschätzung zur Bewertung der Machbarkeit der geplanten Ausgliederung sowie dem Erreichen der angestrebten Ziele erforderlich.

Komplexität von Ausgliederungen (Carve-Outs)