Die Phasen einer Transaktion: So gelingt der Verkauf von Kreditportfolien

Wie Banken den richtigen Käufer identifizieren und Portfoliopreise maximieren.

Keyfacts:

- Der Verkauf von Portfolien notleidender Kredite (NPLs) kann die finanzielle Stabilität einer Bank erhöhen.

- Alle sechs Phasen einer solchen Transaktion sollten genau vorbereitet werden.

- Eine sichere Datengrundlage und eine gute Informationsaufbereitung stärken das Vertrauen von Investoren und helfen, den Verkaufserlös zu steigern.

Die andauernden Konfliktherde in der Ukraine und in Nahost sowie die Entwicklungen zwischen China und Taiwan sorgen weiter für ein angespanntes politisches, wirtschaftliches und regulatorisches Umfeld. Das setzt auch Finanzdienstleister unter Druck. Die Risiken haben sich noch nicht vollständig in den Kreditportfolien niedergeschlagen.

Allerdings zeigen die jüngsten Zahlen der European Banking Authority (EBA Risk Dashboard) weiter steigende Bestände von notleidenden Kreditportfolien (Non-performing Loans, NPLs). Sie beliefen sich zum 31. März 2024 bei deutschen Kreditinstituten auf 39,8 Milliarden Euro (31. März 2023: 31,8 Milliarden Euro). Die Kreditqualität wird also weiter schlechter.

Wie Banken ihr NPL-Management weiterentwickeln, haben wir hier beschrieben. Eine weitere Möglichkeit stellt der Verkauf von notleidenden Kreditportfolios dar. Ein Verkauf bietet Kreditinstituten die Chance, ihre Bilanzen zu bereinigen und finanzielle Stabilität sicherzustellen. Das ermöglicht es ihnen auch, sich auf ihre rentabilitätsstarken Geschäftsfelder zu konzentrieren, Kapazitäten für Innovationen zu nutzen und Risikopositionen zu reduzieren.

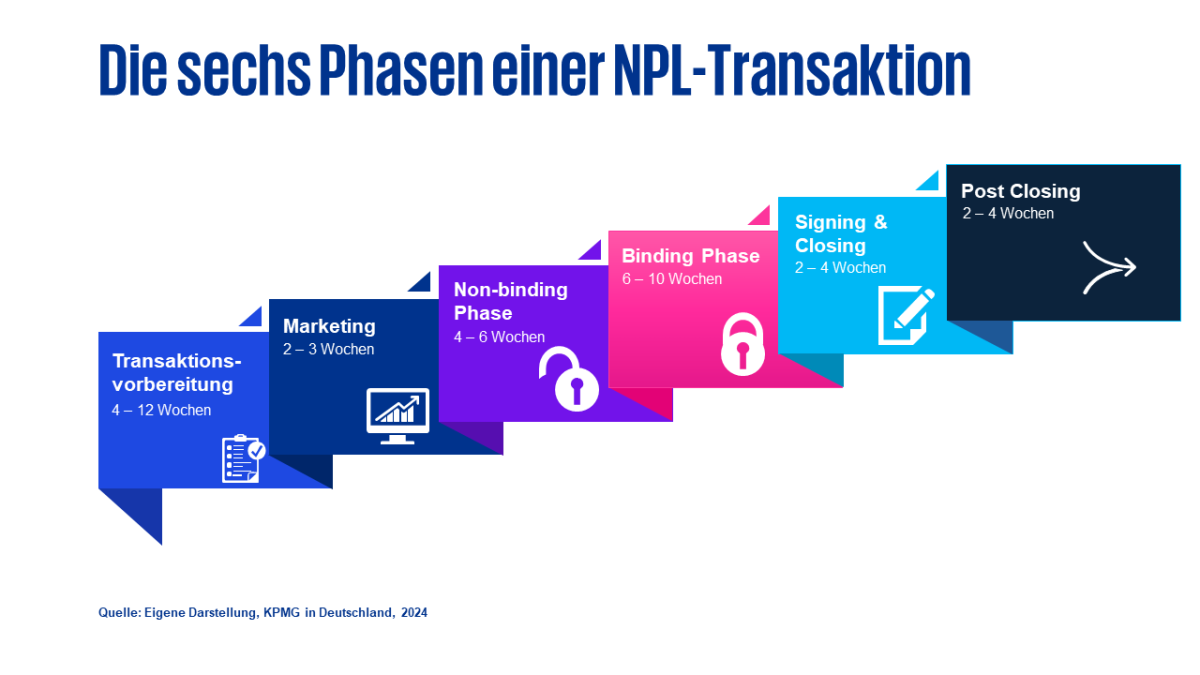

Gerade im aktuellen Umfeld entstehen so wichtige Handlungsspielräume. Üblicherweise durchläuft eine Transaktion sechs Phasen, die alle sorgfältig vorbereitet sein sollten, um einen Verkauf erfolgreich abzuschließen.

Die Transaktionsvorbereitung: Der Grundstein für eine erfolgreiche Portfolioveräußerung

Ausgangspunkt für die erfolgreiche Gestaltung einer NPL-Transaktion ist das Identifizieren eines marktfähigen NPL-Portfolios. Nur eine sorgfältige Portfolioselektion ermöglicht eine komplette Berücksichtigung der folgenden zentralen Aspekte:

- Definition von Auswahlkriterien zum Zuschnitt für das optimale Portfolio

- Identifizieren von Transferhindernissen

- Eruieren von steuerlichen Implikationen

In jedem Fall sollte sichergestellt werden, dass das zu übertragende Portfolio insbesondere aus ökonomischer Sicht mit den definierten Selektionskriterien übereinstimmt. Eine zuverlässige Datengrundlage ist dafür unerlässlich.

Sie benötigt wiederum eine sorgfältige Qualitätssicherung der bereitgestellten Informationen und hilft dabei, den Kaufpreis so hoch wie möglich zu gestalten. Ein hoher Anspruch an die Datenqualität ist also kein Hygienefaktor, sondern vielmehr eine Pflicht, um Vertrauen und Transparenz zu gewährleisten.

Was leisten Datenplattformen im Deal-Geschäft? #38

Gain.pro-CEO Nicola Ebmeyer hat ein Tool entwickelt, das Transaktionsteams bei der Analyse unterstützt, während KPMG-Experte Marc Poggel die Vorteile von Datenplattformen im Markt-Screening und bei der Kaufpreisfindung betont.

Jetzt reinhörenNPL-Portfolioverkauf: Die wichtigsten Schritte bei der Transaktionsstrukturierung

Denn präzise Portfolioinformationen sind für die Entscheidung von Investoren ausschlaggebend. Sie sollten daher außerdem gut aufbereitet sein. Dadurch lassen sich nicht nur höhere Kaufpreisangebote erzielen, sondern auch die Wahrscheinlichkeit einer erfolgreichen Transaktion erhöhen.

Bei der Transaktionsstrukturierung, sei es mit oder ohne Non-Binding-Phase, empfehlen wir das Vorgehen in folgenden Schritten (keine abschließende Auswahl):

- Erschließen des Marktzugangs: Identifizieren potenzieller Investoren und Individualisierung der Marketingstrategie

- Vorbereiten der Prozessdokumente: Hierzu zählen die Verschwiegenheitserklärung

(Non-Disclosure Agreement, NDA) sowie ein Teaser und ein Information Memorandum zur Ansprache von Investoren. Auch die Vorbereitung und Ausgestaltung der Vertragsdokumente – eines Loan Sale and Purchase Agreement (LSPA) – ist ein wichtiger Schritt, um rechtzeitig die rechtlichen Rahmenbedingungen für die Transaktion festzulegen. - Zusammenstellung des Portfolios: Das Ziel sollte eine wertmaximierende Strukturierung des Portfolios unter Berücksichtigung von Kundenbeziehungen, aktuellen Marktentwicklungen, dem Investitionsfokus der Investoren und der Ausrichtung der Geschäftsstrategie des Kreditinstituts sein. Die Nutzung der NPL-Templates der EBA und die Bereitstellung von Kredit-Master-Akten helfen dabei, Informationsasymmetrien abzubauen.

- Identifizieren relevanter regulatorischer Anforderungen: Sicherheit bringen das frühzeitige Überprüfen und eine Auswahl potenzieller Investoren und Kreditservicer sowie das Erfüllen der Informations- und Mitteilungspflichten gegenüber Investoren und Aufsichtsbehörden in Übereinstimmung mit dem Kreditzweitmarktgesetz (KrZwMG).

- Einrichtung des sogenannten virtuellen Datenraums (VDR): Die Einrichtung eines sicheren Datenraums als zentrale Plattform. Hier werden alle Informationen über das Portfolio effizient zur Verfügung gestellt. Das fördert Transparenz, erleichtert die Credit Due Diligence der Investoren und wahrt die Vertraulichkeit während des gesamten Transaktionsprozesses.

Marketing: Eine gründliche Marktsondierung identifiziert geeignete Investoren

In dieser Phase werden Markttrends analysiert und Vorverkaufsmaßnahmen ergriffen. Die Zusammenstellung einer Longlist von Investoren, basierend auf ersten Rückmeldungen nach Versand des Teasers und des NDAs, helfen bei der Markteinschätzung. Bei Interesse erfolgt die Bereitstellung weiterer Prozessdokumente.

Die Marktsondierung fließt in die Auswahl der geeigneten Transaktionsstruktur und der optimalen Vermarktungsstrategie zur Ansprache potenzieller Käufer ein, um ihr Interesse zu wecken und entscheidungsrelevante Einblicke in das Portfolio zu bieten. Exklusive Verhandlungen eignen sich eher bei komplexeren Portfoliostrukturen, während sich Auktionsverfahren in einem käufergetriebenen Marktumfeld anbieten.

Für einen reibungslosen Ablauf wird der Transaktionsprozess transparent gegenüber den Investoren kommuniziert. Die rechtlichen Rahmenbedingungen werden im LSPA-Entwurf definiert. Eine gründliche Planung und eine klare Kommunikation stärken das Vertrauen zwischen allen Beteiligten, bevor der Prozess in die nächste Phase, die Investorenauswahl, eintritt (siehe unser Schaubild – Zeitangaben indikativ).

Non-Binding- und Binding-Phase: Auswahl von geeigneten Investoren

Die interessierten Investoren erhalten Zugriff auf den oben erwähnten VDR, in dem die Portfolioinformationen für die Credit Due Diligence bereitgestellt sind. Ein diskriminierungsfreier Verkaufsprozess stellt sicher, dass alle Interessenten dieselben Informationen erhalten. Die erhaltenen indikativen Angebote fließen in eine Shortlist zur Eingrenzung von geeigneten Investoren ein.

Die Investoren auf der Shortlist erhalten Zugang zu weiteren Portfolioinformationen. Mit diesen und der Durchführung von Management Meetings können Investoren die bereits aus der Credit Due Diligence gewonnenen Erkenntnisse validieren, den Kaufpreis nachschärfen und ein verbindliches Angebot (Binding Offer) abgeben. In der anschließenden Angebotsauswertung erfolgt die Auswahl der Investoren, mit denen eine Transaktion abgeschlossen werden soll.

Signing und Closing: Das Finale für einen sauberen Ausstieg aus dem Kreditportfolio

Der Abschluss der Transaktion erfolgt durch die Aktualisierung der Portfolioinformationen für das Closing, die Unterzeichnung des LSPAs und gegebenenfalls die Bereitstellung ergänzender Transaktionsunterlagen.

Zum Ende hin wird die Migration von Daten und Dokumenten vorbereitet. Die Aufbereitung mit individuell angepassten Tools für die abgebenden und aufnehmenden Zielsysteme stellt eine vollständige und fehlerfreie Übertragung vom abgebenden Kreditinstitut zum aufnehmenden Investor sicher. Dies ist die entscheidende Phase, in der alle Details finalisiert werden, um den Abschluss der Transaktion sicherzustellen.

Post Closing: Nachgelagerte Kooperation fördert eine nachhaltige Vertrauensbasis

Eine erfolgreiche Post-Closing-Phase stärkt die Reputation des Verkäufers auf dem Markt. Wer auch nach dem Closing regelmäßig im Dialog bleibt, kann Konflikte vermeiden und das Interesse weiterer Investoren wecken. Das schafft optimale Bedingungen für künftige Verkäufe und eine Basis für eine effiziente Zusammenarbeit mit weiteren Investoren.

Standardisierung und Informationsaufbereitung erhöhen tendenziell den Verkaufserlös

Unabhängig von der Größe oder der Komplexität des jeweiligen Kreditportfolios zeigen unsere Erfahrungen, dass eine sorgfältige Planung und Durchführung wesentlich zum Erfolg einer NPL-Transaktion beitragen. Ein hohes Maß an Standardisierung von Prozessen und in der Aufbereitung der Portfolioinformationen schaffen Transparenz. Das erhöht das Vertrauen der Investoren in den Verkäufer und führt letztlich zu einem wertmaximierenden Verkaufserlös.

Deal Advisory Financial Services

In einem immer komplexeren Banken- und Versicherungsumfeld müssen Transaktionsentscheidungen heute fundierter getroffen werden als jemals zuvor. Die Unternehmens- und Projektleitung steht vor der Herausforderung, den Grundgedanken der Wertmaximierung für die verschiedenen Interessengruppen in- und außerhalb des Unternehmens nicht aus den Augen zu verlieren und sich gleichzeitig effizient und bestmöglich gegenüber Investoren oder Verkäufern zu positionieren.

Jetzt mehr erfahren