Die MiCA ermöglicht die Emission lizensierter Kryptowerte

Unter anderem führt die MiCA unterschiedliche Anforderungen für Emittenten von Kryptowerten ein. Die erste lautet: Um einen lizensierten Token zu emittieren, muss der Sitz des Emittenten in einem EU-Mitgliedsstaat liegen.

Außerdem differenziert die MiCA zwischen vier unterschiedlichen Kategorien von Kryptowerten:

- Wertreferenzierte Token – Kryptowerte, die verschiedene Nominalgeldwährungen, Waren, Kryptowerte oder eine Kombination dieser als Bezugsgrundlage verwenden, um Wertstabilität zu erreichen

- Utility Token – Kryptowerte, die einen digitalen Zugriff auf Anwendungen, Dienste oder Ressourcen ermöglichen und nur vom Emittenten des Tokens akzeptiert werden

- E-Geld Token – Kryptowerte, deren Hauptzweck darin besteht, als Tauschmittel zu dienen und bei dem eine Nominalgeldwährung als Bezugsgrundlage verwendet wird, um Wertstabilität zu erreichen

- Andere Kryptowerte – alle Kryptowerte, die nicht als wertreferenzierte Token oder E-Geld Token gelten

Nach den Richtlinien der MiCA müssen Emittenten von wertreferenzierten Token, ebenso wie die Emittenten von Utility Token, umfassende Verhaltenspflichten und Verbraucherschutzvorschriften beachten. Darüber hinaus unterliegen Emittenten von wertreferenzierten Token speziellen Eigenmittelanforderungen.

Im Gegensatz dazu unterliegen Emittenten von E-Geld Token oder anderen Kryptowerten keinen aus der MiCA folgenden Eigenmittel- oder Verhaltensanforderungen. Für die Emission von E-Geld-Token bedarf es jedoch einer Zulassung als Kredit- oder E-Geld-Institut.

Die MiCA definiert darüber hinaus Transparenz- und Offenlegungspflichten. Bevor es zu einer öffentlichen Platzierung und dem Handel eines Kryptowertes kommen kann, müssen Emittenten ein Whitepaper erstellen und Investoren zugänglich machen.

Das Whitepaper lässt sich mit dem klassischen Wertpapierprospekt vergleichen und muss umfassende Informationen zu den Rechten und Risiken des spezifischen Tokens beinhalten.

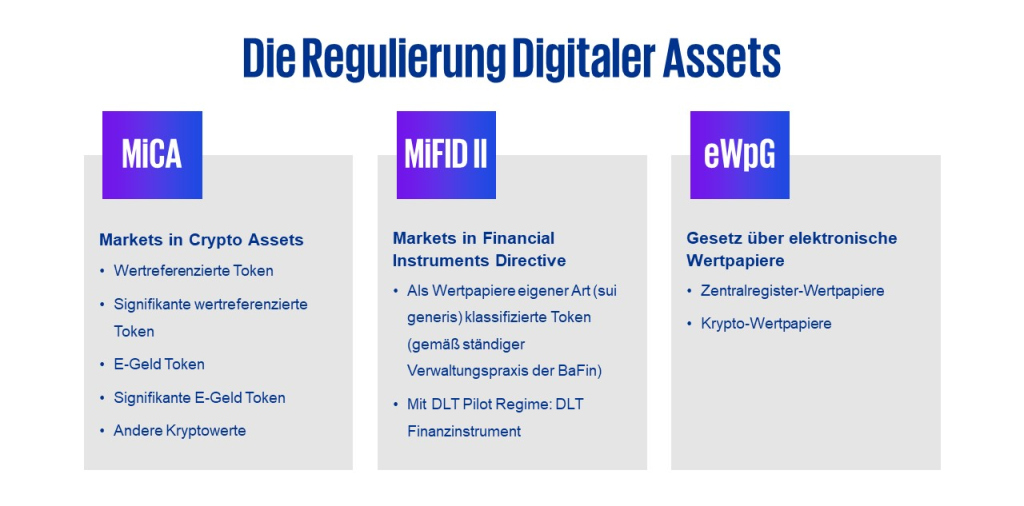

Nicht alle auf der DLT-basierenden Token fallen unter die MiCA

Dabei schafft die MiCA kein komplett neues Rechtsbuch, sondern ergänzt bestehende Reguierungswerke. Denn schon im Rahmen der Markets in Financial Instruments Directive (MiFID II) werden bestimmte Kryptowerte als Finanzinstrumente klassifiziert. So werden Security Token, die den Inhaber:innen ein mit den Rechten von Aktien- oder Schuldverschreibungsinhabern vergleichbares mitgliedschaftliches Recht oder einen schuldrechtlichen Anspruch zusichern, weiter unter der MiFID II reguliert. Eine gesonderte MiCA-Zulassung hat für Institute mit einer MiFID II-Erlaubnis nicht zu erfolgen, sofern ausschließlich Dienstleistungen für Security Token erbracht werden.

Die MiCA konzentriert sich grundsätzlich auf fungible Kryptowerte, also Assets, deren Wert im Vergleich mit gleichartigen Kryptowerten bestimmt werden kann. Der Regulierungsbereich der MiCA umfasst somit prinzipiell keine Non-fungible Token (NFTs), welche aufgrund ihrer objektspezifischen Eigenschaft nicht beliebig untereinander austauschbar sind.

Dienstleister im europäischen Krypto-Universum benötigen eine MiCA-Lizenz

Analog zu der Vorschrift für Emittenten muss der eingetragene Sitz des CASP in einem EU-Mitgliedsstaat liegen. Ein Kernelement der MiCA in Bezug auf CASP bilden Erlaubnispflichten. Die erlaubnispflichtigen Dienstleistungen lauten:

- Verwahrung und Verwaltung von Kryptowerten für Dritte

- Betrieb einer Handelsplattform für Kryptowerte

- Tausch von Kryptowerten gegen Fiatgeld

- Tausch von Kryptowerten gegen andere Kryptowerte

- Ausführung von Aufträgen über Kryptowerte für Dritte

- Platzierung von Kryptowerten

- Bereitstellung von Transferdiensten für Kryptowerte für Dritte

- Annahme und Übermittlung von Aufträgen über Kryptowerte für Dritte

- Beratung zu Kryptowerten

- Portfoliomanagement und Vermögensverwaltung von Kryptowerten

Darüber hinaus gelten für CASP die durch die Verordnung festgelegten Wohlverhaltenspflichten. So sind insbesondere im Zusammenhang mit dem Austausch und der Verwahrung von Kryptowerten Informationspflichten zu beachten. Im Rahmen des Vertriebs von Kryptowerten gelten zudem Transparenz- und Offenlegungspflichten.

Was bedeutet die MiCA für Emittenten und Dienstleister in Deutschland?

Bislang bildete in Deutschland das Kreditwesengesetz (KWG) den rechtlichen Rahmen für die regulatorische Behandlung von Kryptowerten, ergänzt durch das Gesetz zur Einführung von elektronischen Wertpapieren (eWpG) sowie die Verordnung über Kryptofondsanteile (KryptoFAV) und das Fondsstandortgesetz (FoStoG).

Im deutschen Rechtsraum löst die MiCA Änderungsbedarf aus. Obwohl sie im Abgleich mit bestehenden nationalen Vorgaben für Kryptowerte – etwa im KWG – mitunter Überschneidungen aufweist, verbleibt die finale Adjustierung der nationalen Gesetzgebung als Aufgabe für die deutsche Legislative.

Die MiCA schafft Chancen und Risiken für Unternehmen

Die MiCA schafft europaweit einheitliche Vorgaben im Umgang mit Kryptowerten und damit einen rechtssicheren Handlungsrahmen für Akteure im europäischen Krypto-Universum. Die Verordnung könnte somit die Investitionsentscheidungen von privaten und institutionellen Investoren hinsichtlich einer Anlage in Kryptowerte positiv beeinflussen.

Die MiCA möchte einen europäischen Markt für Kryptowerte schaffen, der für alle Marktakteure sicherer ist. Ob es der MiCA gelingt, gleichzeitig zur Entfaltung von Innovationen im Krypto-Universum beizutragen, oder ob sie diese gar unterbindet, bleibt erst einmal ungewiss. Die Hoffnung auf Wachstum und neue Produkte wächst im Markt jedoch.

Ab der Veröffentlichung im Amtsblatt der europäischen Union und der Beendigung der Umsetzungsfrist von 18 Monat gilt die MiCA unmittelbar in allen 27 Mitgliedsstaaten der europäischen Union. Eine der spannenden Fragen wird in den kommenden Wochen und Monaten sein, ob sich deutsche Unternehmen aufgrund der früh erfolgten Regulierung in Deutschland schneller als ihre europäischen Mitbewerber im neuen europäischen Krypto-Universum zurechtfinden und sich als bedeutende Unternehmen positionieren können.