Der digitale Euro – langsam wird es konkret

Digitales Zentralbankgeld lässt ein neues Ökosystem mit Chancen für Banken entstehen.

Keyfacts:

- Die Überlegungen zur Einführung digitaler Währungen konkretisieren sich: Der digitale Euro wird mit hoher Wahrscheinlichkeit bis 2030 starten.

- Zu erwarten ist, dass ein Ökosystem entsteht, in dem jedes heute existierende Geld einen digitalen Zwilling erhält.

- Für Banken ist es von entscheidender Bedeutung, sich über ihre potenzielle Rolle in diesem Ökosystem klarzuwerden, um die sich bietenden Chancen zu nutzen.

Fast alle Zentralbanken beschäftigen sich derzeit mit der Einführung einer digitalen Währung. Dabei verlagert sich der Fokus zunehmend von theoretischen Überlegungen hin zu konkreten Markterkundungen und Pilotprojekten. Laut der Bank für Internationalen Zahlungsausgleich (BIZ) geht rund die Hälfte der Zentralbanken davon aus, bis 2028 eine Central Bank Digital Currency (CBDC) eingeführt zu haben.

So auch in Europa, wo sich die Europäische Zentralbank (EZB) seit 2019 intensiv mit einem digitalen Euro befasst. Denn Bargeld wird immer weniger genutzt. Und je mehr dieses durch Zahlungssysteme privater Anbieter verdrängt wird, desto weniger kann die EZB ihrem Auftrag nachkommen, zum Beispiel für Preisstabilität zu sorgen.

Mit dem digitalen Euro ist außerdem die Erwartung verbunden, dass er den Euroraum, seine strategische Autonomie und die geldpolitische Souveränität Europas stärkt.

Das Projekt Digitaler Euro der Europäischen Zentralbank

Doch das ist nicht alles. Der digitale Euro soll auch zur Wettbewerbs- und Widerstandsfähigkeit der europäischen Zahlungsverkehrslandschaft gegenüber außereuropäischen Zahlungsdienstleistern beitragen und die Grundlage für weitere Innovationen privater Zahlungsdienstleister bilden.

Es ist daher nicht verwunderlich, dass die EZB das 2021 gestartete Projekt „Digitaler Euro“ mit hoher Priorität vorantreibt. Es dient dazu, Klarheit darüber zu gewinnen, ob und wie ein digitaler Euro in den Eurosystem-Ländern eingeführt werden könnte.

Die erste Projektphase – die Untersuchungsphase – wurde im November 2023 abgeschlossen. Seitdem läuft die Vorbereitungsphase, die dazu dient, die Grundlagen für eine mögliche Einführung des digitalen Euro zu legen. Kernelemente dieser Phase sind die Erstellung eines Rulebooks sowie die Auswahl von Dienstleistern, die die benötigten CBDC-Plattformen und Infrastrukturen entwickeln könnten.

Was ist zu tun bis zum Start des digitalen Euro? #43

Dr. Alexandra Hachmeister, Leiterin des Zentralbereichs Digitaler Euro der Bundesbank, diskutiert im Gespräch mit Anne-Sophie Gógl (KPMG) seine Vorteile und erörtert die Ziele der aktuellen Trials. Gemeinsam beleuchten sie außerdem die Meilensteine, die die kommenden Monate und Jahre auf dem Weg bis zur Einführung für Banken bringen werden.

Jetzt reinhörenEin Hemmschuh: Viele Grundsatzfragen sind nach wie vor offen

Solange die Inhalte des Rulebooks nicht feststehen, ist es für Banken schwierig, sich detailliert auf eine mögliche Einführung des digitalen Euro vorzubereiten. Denn viele grundsätzliche Fragen sind noch offen: zum Beispiel, ob der digitale Euro die Distributed-Ledger-Technologie (DLT) nutzen wird, wie Schnittstellen zwischen Marktteilnehmern definiert sind und wie das Zusammenspiel zwischen Zentral- und Geschäftsbanken konkret ausgestaltet wird.

Zum Ende dieses Jahres dürften sich aber erste Ergebnisse abzeichnen. Bis Ende 2025 – so das Ziel der EZB – sollen alle grundlegenden Fragen geklärt sein und dann auch die Entscheidung fallen, ob und in welcher Form CBDCs für den Euro-Raum eingeführt werden. Unsere Einschätzung: Der digitale Euro wird kommen, mit einer Einführung ist bis 2030 zu rechnen.

Ein neues Ökosystem zeichnet sich ab

Betrachtet man die bisherigen Projektaktivitäten, den Fortschrittsbericht, die Ausschreibungen und den ersten Gesetzesentwurf der Europäischen Kommission zur Einführung eines digitalen Euro, lassen sich trotz vieler offener Fragen bereits einige Entwicklungen erkennen. So zeichnet sich beispielsweise ab, dass den Geschäftsbanken weiter die Rolle des Vermittlers (Intermediärs) zukommen wird.

Ähnlich wie bei der Bargeldversorgung wird es Aufgabe der Geschäftsbanken sein, den digitalen Euro für die Allgemeinheit verfügbar zu machen. Außerdem tendiert die EZB offenbar dazu, den digitalen Euro als Zahlungssystem und nicht als Zahlungsmittel zu implementieren; also eine neue Infrastruktur innerhalb des Eurosystems aufzubauen, die unabhängig von anderen Zahlungsinfrastrukturen existiert.

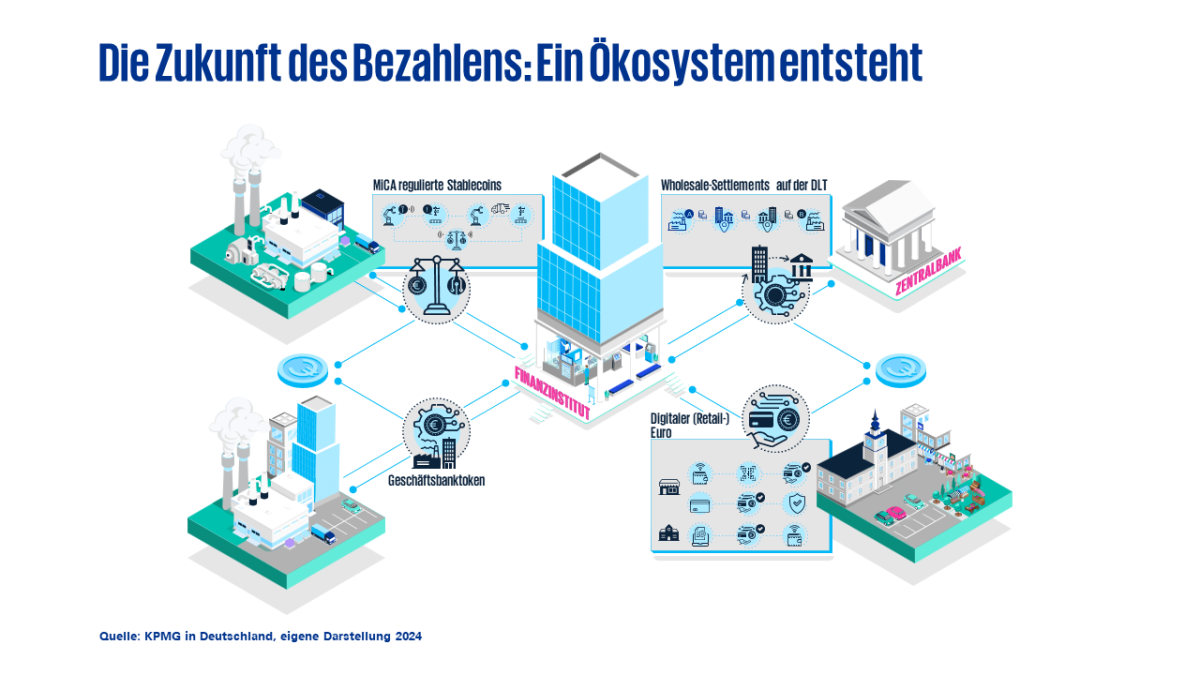

Aus unserer Sicht ist es daher wahrscheinlich, dass sich ein Ökosystem aus verschiedenen regulierten Geldformen entwickelt, in dem jedes heute existierende Geld einen digitalen Zwilling erhält (siehe Abbildung):

- Das Bargeld erhält sein digitales Äquivalent durch eine digitale Verbraucherwährung (Retail-CBDC), den digitalen (Retail-)Euro. Die Aufgabe der Geschäftsbanken wird – analog zur Bargeldversorgung – darin bestehen, den digitalen Euro über entsprechende Plattformen und Apps zur Verfügung zu stellen und ergänzende Serviceleistungen zu erbringen. Eines der derzeit am intensivsten diskutierten Themen ist die Einführung und die Höhe eines Haltelimits, um einen möglichen Abfluss von Einlagen durch die Umstellung von Giralgeld auf den digitalen Euro zu begrenzen.

- Die Zentralbankreserven, bestehend aus Mindest- und Überschussreserven, werden durch eine Wholesale-CBDC ergänzt. Welche Technologie zum Einsatz kommen könnte, wird derzeit verprobt. Die entsprechenden Tests laufen bis November 2024 und sollen die Interoperabilität der drei Ansätze der Zentralbanken aus Deutschland, Italien und Frankreich testen,

Industrie fordert neue digitale Bezahlformen – regulierte Stablecoins kommen

Wir gehen davon aus, dass sich neben diesen beiden CBDCs, die von der EZB vorangetrieben werden, zwei weitere digitale Zahlungsformen entwickeln werden (erfahren Sie hier mehr über digitale Zahlungsformen), für die es eine große Nachfrage seitens der Industrie gibt:

- Das Giralgeld wird eine Ergänzung durch Commercial Bank Money Token (CBMT) erfahren. Das heißt, Giralgeld bekommt ein digitales Abbild auf der DLT. CBMT ermöglichen neue Bezahlformen, zum Beispiel Lieferung gegen Zahlung (Delivery-vs-Payment), Bezahlung nach tatsächlicher Nutzung (Pay-per-Use), Smart Contracts und kontinuierliche, automatisierte Zahlungen.

Auch digitale Assets und die Digitalisierung des grenzüberschreitenden Zahlungsverkehrs werden durch CBMT erleichtert. Den Geschäftsbanken kommt dabei die Rolle zu, das Geld zu emittieren, die Zahlungsprozesse zu entwickeln, bereitzustellen und zu unterstützen und das Vertrauen in CBMT zu gewährleisten. Momentan arbeiten diverse deutsche Banken an der Entwicklung und Verprobung dieser digitalen Geldform.

Zu erwarten ist außerdem, dass sich MiCA-regulierte Stablecoins etablieren werden. Denn die am 1. Juli 2024 in Kraft getretenen EU-Verordnung ebnet den Weg für Kryptowährungen, deren Wert an einen stabilen Vermögenswert wie eine Fiat-Währung gekoppelt ist. Geschäftsbanken können auch hier die Aufgabe übernehmen, die Stabilität und Vertrauenswürdigkeit der Stablecoins sicherzustellen

Ertragsstruktur und Chancen im Ökosystem: Banken sollten ihre künftige Rolle definieren

Wie können und sollten sich Banken auf diese Zukunft vorbereiten? Aufgrund der weitreichenden Auswirkungen der zu erwartenden Veränderungen ist es aus unserer Sicht unerlässlich, sich intensiv mit den aktuellen Entwicklungen auseinanderzusetzen und gleichzeitig die eigene Rolle im neuen System zu analysieren und zu bewerten.

Zentrale Fragen lauten daher: Welche Bedürfnisse haben die unterschiedlichen Kundengruppen? Worauf beruht das eigene Geschäftsmodell? Wie sieht die Ertragsstruktur aus? Und welche Chancen ergeben sich aus der eigenen Marktposition und Organisationsstruktur mit Blick auf das oben beschriebene Ökosystem?

Die Einführung des digitalen Euro wird derzeit kontrovers diskutiert. Und natürlich müssen die vielen offenen Fragen beantwortet werden. Das sollte aber nicht den Blick auf die zahlreichen Chancen verstellen, die mit einer möglichen Einführung des digitalen Euro einhergehen.

Für Banken, die gut vorbereitet sind, eine hohe System- und Datensicherheit gewährleisten und sich frühzeitig mit neuen Services mit Mehrwert für Kunden positionieren, ergeben sich attraktive Geschäftschancen und neue Möglichkeiten dafür, sich im Wettbewerb zu differenzieren.

New Ways – Das Banking Magazin: Das bedeutet der digitale Euro für die Banken

Der digitale Euro kommt. Noch in diesem Jahr soll die Entscheidung zu seiner Einführung fallen. Im „New Ways – Das Banking Magazin“ blicken wir unter anderem auf die Sicherheitsaspekte.

Studie herunterladen