Der digitale Kapitalmarkt

Herausforderungen durch die neue Verordnung „Markets in Crypto Assets“ (miCA)

Nachdem Anfang August der deutsche Gesetzgeber mit seinem Referentenentwurf zum eWpG1 den nächsten Schritt der Regulierung von Kryptoassets gegangen ist, folgt nun auch die Europäische Kommission. Mit der Veröffentlichung des Entwurfs der EU-Verordnung über Markets in Crypto Assets (MiCA) wird das Bild der künftigen regulatorischen Ausgestaltung des digitalen Kapitalmarktes immer klarer. Mit der MiCA-VO plant die EU nicht nur ein eigenständiges Regime für Handel und Emission unterschiedlicher Token, sondern ist zugleich bemüht, Kompetenzen der Aufsicht sowie Pflichten für Dienstleister zu etablieren.

Als EU-Verordnung tritt nach ihrer für 2022 geplanten Verabschiedung die MiCA-VO in allen Mitgliedsstaaten unmittelbar in Kraft und ist entsprechend direkt anwendbar.

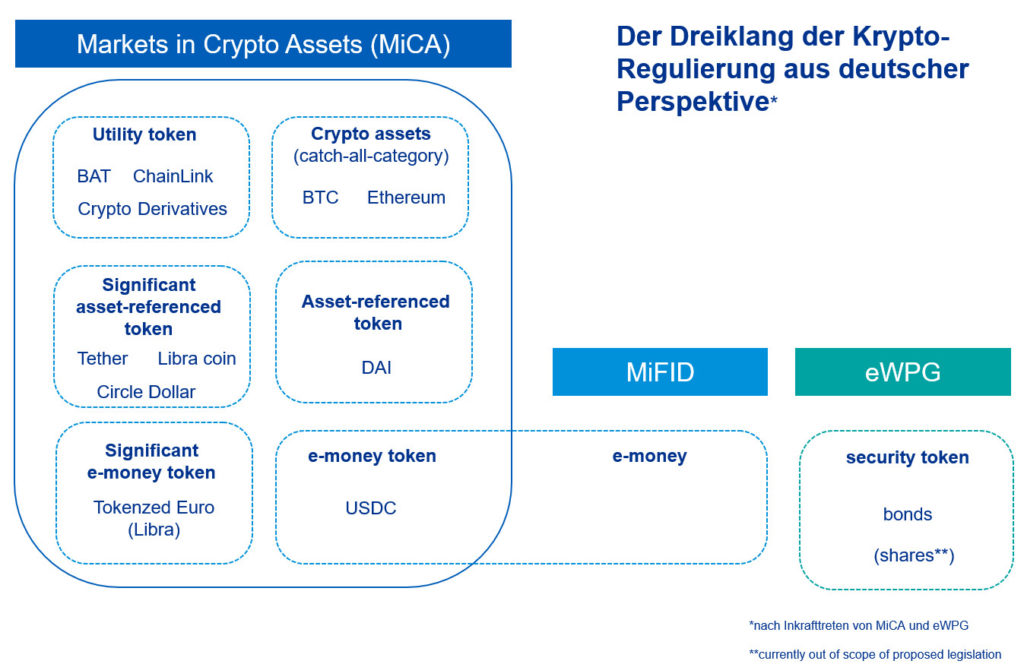

Der Dreiklang der Kryptoregulierung

Die Regulierung von Kryptoassets teilt sich künftig auf die drei Bereiche der Kryptowährungen/Utility Token und Stablecoins (MiCA), den Security Token (MiFID) und den elektronischen Wertpapieren (digitale Schuldverschreibungen – eWpG) auf.

Der Titel der Verordnung „Markets in Kryptoassets“ lässt einen ganzheitlichen Regelungskatalog für alle Arten von Kryptoassets erwarten. Dieser Erwartung wird der Entwurf in seiner heutigen Fassung allerdings noch nicht vollständig gerecht, da einige Kryptoassets gar nicht erfasst werden.

So fallen gerade echte Security Token, also tokenisierte Finanzinstrumente nicht unter den Anwendungsbereich der MiCA, sondern weiterhin unter die „Markets in Financial Instruments“-Richtline (MiFID). Entsprechend gilt für Aktien, Anleihen oder Fondsanteile – unerheblich, ob klassisch oder digital – die Definition des Finanzinstruments der BaFin2. Entscheidend bleibt demnach der Inhalt und nicht die Form.

Das heißt weiterhin, dass alle durch das deutsche eWpG erfasste Regelungsbereiche eigenständig neben der MiCA-VO gelten. Das eWpG soll die Emission „klassischer“ Wertpapiere in elektronischer Form regeln. Hierfür führt das eWpG die Möglichkeit des zentralen Registers oder des Kryptowertpapierregisters ein.

Die Verordnung konzentriert sich entsprechend auf die verbleibenden Kryptoassets. Hierunter fallen Kryptowährungen, wie unter anderem Bitcoin, Ether und weitere3 sowie die sogenannten „Utility Token“. Utility Token repräsentieren beispielsweise digitale Nutzungs-, Mitgliedsschafts- bzw. Zugangsrechte innerhalb eines eigenen Netzwerks.

Ein weiteres Augenmerk legt die Verordnung auf „significant asset-referenced tokens“. Diese versteht die Verordnung als Token, die mit mehreren Währungen und/oder einer bzw. mehreren Commodities oder Krypto-Assets unterlegt sind („StableCoins“). Wie genau hier künftig getrennt werden wird und wo genau die Trennung erfolgen soll, bleibt der Entwurf jedoch noch schuldig. Die „significant asset referenced tokens“ sollen jedoch künftig durch die Aufsichtsbehörden strenger beaufsichtigt werden.

Emittenten, welche unter die MiCA-VO fallen, müssen vor Emission ihres Produktes ein „Whitepaper“ veröffentlichen und dieses bei der zuständigen Aufsichtsbehörde, der BaFin, einreichen. Sollte die Aufsichtsbehörde Bedenken bezüglich der Erfüllung der Vorgaben haben oder das Einholen zusätzlicher Informationen für nötig halten, kann sie die Emission suspendieren.

Da es ansonsten keiner ausdrücklichen Genehmigung bedarf, wurde hier eine Art Prospektpflicht „light“ geschaffen. Emittenten sollten daher ein besonderes Augenmerk auf die Veröffentlichungspflichten, insbesondere auf die Beschreibung der technischen Eigenschaften, legen.

Die MiCA-VO bringt auch weitere Verhaltensregeln für Emittenten mit sich und enthält zahlreiche IT- Anforderungen. Hier muss gerade in Bezug auf die technische Sensitivität ein entsprechend hohes Maß an Sorgfalt an technische Ausgestaltung des Tokens, seinen Betrieb und Handel sowie die Infrastruktur des operativen Tokengeschäfts angelegt werden.

Besonders spannend ist die mit der geplanten MiCA-VO angestrebte Vereinheitlichung des Marktes: Ein einmal veröffentlichtes und eingereichtes Whitepaper – und damit auch der zu emittierende Token – wird in der gesamten EU gültig sein. Offen bleibt, wie sich dies auf die Erwartungshaltung der nationalen Aufsichtsbehörden hinsichtlich Compliance, Risikomanagement und Sorgfaltspflichten sowie Kapitalanforderungen auswirken wird.

Durch die weiterhin bestehende Anwendbarkeit der MiFID-Richtlinie für digitale Finanzinstrumente sind zwar die grundsätzlich zu erfüllenden Anforderungen bekannt, diese müssen jedoch auf die digitalen Formen angepasst werden. Security Token sind zwar dem Inhalt nach zu bewerten, aber bringen technische und inhaltliche Besonderheiten mit, nicht zuletzt in Bezug auf IT, Risikobewertung oder Preisfindung.

Geldwäsche und Terrorismusfinanzierung

Die MiCA-VO enthält keine gesonderten Vorschriften in Bezug auf den Umgang mit den Risiken durch Geldwäsche und Terrorismusfinanzierung. Jedoch wurde der Entwurf so konzipiert, dass die EU-Gesetzgebung weiter mit den 40 Empfehlungen der Financial Action Task Force (FATF)4 harmonisiert wird, indem Terminologie, erfasste Marktteilnehmer und Dienstleistungen bis zu einem gewissen Grad angeglichen werden.

Mit Blick auf die Erwägungsgründe des VO-Entwurfs scheint hier zunächst einmal die weitere Entwicklung abgewartet werden zu wollen. Vor dem Hintergrund des rasanten technischen Fortschritts und der damit verbundenen Emission von immer neuen Kryptoassets und Geschäftsmodellen, bleibt es zunächst bei den FATF-Empfehlungen und deren Umsetzung durch die nationalen Gesetzgeber. Hier besteht ohnehin noch Nachholbedarf, wenn man beispielsweise die Adaption und Durchsetzung der Travel-Rule5 betrachtet.

Auch ohne zusätzliche Vorgaben durch die MiCA-VO sehen sich die Marktteilnehmer bereits einigen Herausforderungen gegenüber.

Es ist aber auch davon auszugehen, dass der EU-Gesetzgeber sich gezwungen sehen wird nachzusteuern, sollten sich die regulatorischen Vorgaben innerhalb der EU-Staaten zu unterschiedlich entwickeln.

Was haben Marktteilnehmer zu beachten?

Die rasanten Entwicklungen auf dem digitalen Kapitalmarkt stellen sämtliche beteiligten Akteure vor neue Herausforderungen:

- Zu klassischen Themen wie Bilanzierung, Bewertung und Prüfung stellen sich hier entsprechende Fragen: Werden die angegebenen gehaltenen Werte auch auf der Blockchain entsprechend gehalten (sog. Proof of Reserve)? Wie hoch ist der Tokenwert zu einem bestimmten Stichtag und wie wurde dieser Wert ermittelt? Wurde der Smart Contract entsprechend der geltenden Regeln und Vereinbarung umgesetzt?

Gerade hier ist die Blockchain-Technologie „Fluch und Segen“ zugleich. Durch die Registerfähigkeit ist die entsprechende Transaktionshistorie nachvollziehbar, aber aufgrund ihrer Dezentralität bedarf es gesonderter Analysetools zur Verifikation der Werte „off-“ und „on-chain“. - Bisherige Gesetze und Regelungen müssen neu ausgelegt oder gar von Grundsatz her überarbeitet werden: Welche Anforderungen an die Compliance und das Risikomanagement sind zu etablieren? Wie weit gehen Kundensorgfaltspflichten in Bezug auf Onboarding (KYC) oder das Transaktionsmonitoring (KYT)? Werden hier ausreichende Vorkehrungen getroffen? Wie werden Kontrollen sichergestellt? Ist der Kenntnisstand der entsprechend beauftragten Mitarbeiter in diesem Bereich ausreichend? Wird die schriftlich fixierte Ordnung auch faktisch gelebt?

- Durch die neuen regulatorischen Regelungen stehen Emittenten und Marktteilnehmer vor großen technischen Anforderungen: Wie ist der Token technisch auszugestalten und der Handel sowie die finanzwirtschaftliche Bewertung automatisierbar? Wie ist dahingehend das Whitepaper korrekt auszugestalten? Welche Risiken müssen beachtet und dargestellt werden? Ist die technische Infrastruktur korrekt aufgesetzt? Werden genügend Vorkehrungen zur IT-Sicherheit getroffen? Erfolgen Abwicklung und Verwahrung entsprechend der Vorschriften?

- Dies sind nur einige Punkte, die zu klären und revisionssicher zu gestalten sind. Hier muss man sich im Klaren sein, dass es im altbekannten „Trial-and-Error-Prinzip“ eine dynamische Zeit werden kann, bis ein sicherer Standard gesetzt wird.

Für ein Engagement im Bereich Kryptoassets sind für Marktteilnehmer in jeden Fall sowohl ein umfangreiches Verständnis der Technologie als auch die Kenntnis der regulatorischen Rahmenbedingungen unerlässlich.

Vielen Dank an unsere Co-Autoren Jan-Eric Dippel (janericdippel@kpmg.com) und Alexander Klöpper (jkloepper@kpmg.com).

1) https://klardenker.kpmg.de/financialservices-hub/ewpg-weg-frei-fuer-elektronische-wertpapiere/

2) Zweites Hinweisschreiben zu Prospekt- und Erlaubnispflichten im Zusammenhang mit der Ausgabe sog. Krypto-Token, https://www.bafin.de/SharedDocs/Downloads/DE/Merkblatt/WA/dl_wa_merkblatt_ICOs.html

3) weltweit zurzeit über 7.500 (Quelle: www.coinmarketcap.com, zuletzt abgerufen am 06.11.2020)

4) www.fatf-gafi.org/recommendations.html

5) FATF-Empfehlung R16: Erfassung, Speicherung und Austausch von Daten der beiden Handelsparteien durch die Virtual Asset Service Provider bei Krypto-Transaktionen über umgerechnet 1.000 €.