Geldwäsche-Verdachtsmeldungen: Neues Gesetz soll mehr Schlagkraft bringen

Ein neues Bundesamt soll die notwendigen Schlüsselkompetenzen bündeln.

Keyfacts:

- Die Zahl der Geldwäsche-Verdachtsmeldungen steigt und steigt – das belastet die Behörden.

- Ein neues Bundesamt zur Bekämpfung von Finanzkriminalität soll die Zuständigkeiten bündeln und die Schlagkraft erhöhen.

- Generative künstliche Intelligenz verspricht, die Bearbeitung zu verbessern und zu beschleunigen – Aufklärung und erfolgreiche Ermittlungen werden wahrscheinlicher.

Es werden von Jahr zu Jahr mehr: Die Zahl der Verdachtsmeldungen in Sachen Finanzkriminalität steigt seit einiger Zeit exponentiell an. Laut dem Jahresbericht 2022 der Financial Intelligence Unit (FIU) des deutschen Zolls erreichte sie 2022 einen neuen Spitzenwert von mehr als 337.000 registrierten Fällen. Das kann am risikobasierten Ansatz der Verpflichteten und an der dynamischen Marktentwicklung liegen, insbesondere im Bereich unregulierter Kryptowährungen.

Aber Banken adaptieren auch immer bessere technische Möglichkeiten zum Entdecken auffälliger Transaktionsmuster – das sorgt für immer mehr Verdachtsfälle. Die politischen Entwicklungen und die damit verbundenen Sanktionen vor allem gegen Russland und den Iran sind ein weiterer Grund.

Immer mehr Verdachtsmeldungen belasten die Behörden

Eine Verdachtsmeldung (Suspicious Activity Report, abgekürzt SAR) wird veranlasst, wenn ein Verpflichteter (zum Beispiel eine Bank oder ein Zahlungsdienst) ungewöhnliche oder verdächtige Aktivitäten bei einem Kunden oder einer Kundin feststellt, die auf Geldwäsche, Terrorismusfinanzierung oder andere Formen der Finanzkriminalität hinweisen können.

Die Verdachtsmeldungen werden in Deutschland über das Webformular des Meldeportals goAML an die FIU übermittelt, der Zentralstelle für Finanztransaktionsuntersuchungen. Die Mehrheit der Verpflichteten gibt die Meldungen überwiegend manuell ab, was die Fehleranfälligkeit erhöht und einen hohen Arbeitsaufwand bedeutet.

Das Ergebnis der hohen und weiter steigenden Verdachtsmeldungen: Die FIU ist überlastet und konnte bis Januar 2024 mehr als 164.000 Meldungen mit Bezug zu Geldwäsche noch nicht abschließend bearbeiten. Erschwerend kommt hinzu, dass mehr als zwei Drittel dieses Rückstands seit mehr als 90 Tagen auf eine abschließende Bearbeitung wartet. Liegt zum Beispiel Geldwäsche vor, sind Ermittlungsarbeiten praktisch unmöglich.

Die Schlagkraft erhöhen: Jetzt kommt das Bundesamt zur Bekämpfung von Finanzkriminalität

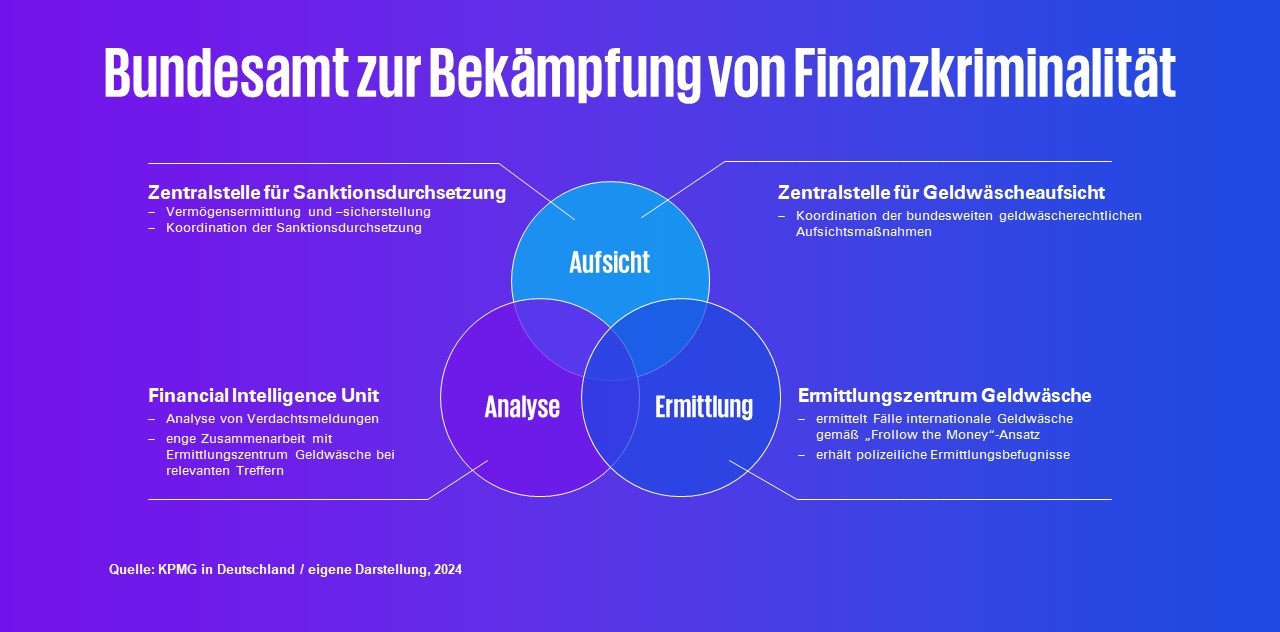

Um die bestehende Fragmentierung zu überwinden, will die Bundesregierung mit einem Gesetzesentwurf zur Verbesserung der Bekämpfung von Finanzkriminalität (FKBG) gegensteuern. Dieses sieht die Gründung einer neuen Behörde vor: ein Bundesamt zur Bekämpfung von Finanzkriminalität (BBF), das alle bisherigen Stellen zur Bekämpfung von Finanzkriminalität bündelt. Das BBF soll noch 2024 aufgebaut werden und 2025 seine Arbeit aufnehmen. Künftig sollen dort die Schlüsselkompetenzen für die Bekämpfung von Geldwäsche und anderer Finanzkriminalität – Analyse, Ermittlung und Aufsicht – unter einem Dach vereint werden.

Ihr Herzstück bildet das neue Ermittlungszentrum Geldwäsche (EZG), das einen konsequenten „Follow the Money“-Ansatz befolgen soll. Das Ziel: Nicht nur die Klein- und Kleinstkriminalität, sondern auch die professionellen Hintermänner und Netzwerke zu bekämpfen. In enger Zusammenarbeit mit der FIU, die in das BBF überführt wird, sowie mit der Zentralstelle für Geldwäscheaufsicht und Sanktionsdurchsetzung (ZIS) sollen Fachwissen und Erfahrung ineinandergreifen.

Daten und der Einsatz von KI sind der Schlüssel

Wie wird diese Behörde jetzt Herr der großen Zahl an Verdachtsfällen? Wie können diese schneller geprüft und im Ernstfall weiterverfolgt werden? Effekte soll vor allem der Einsatz generativer künstlicher Intelligenz bringen. Sie steht für eine Verbesserung der Prozesseffizienz – vom Eingang eines Alerts bis zum Einreichen von Verdachtsmeldungen. Und sie kann dafür sorgen, dass sich der Arbeits- und Verwaltungsaufwand verringert, die zur Verfügung stehenden Ressourcen besser genutzt werden und die Zahl der potenziellen Fehlerquellen vermindert wird.

In diesem gesamten Prozess nimmt die Datenqualität – insbesondere Kundenstammdaten, Angaben zum Transaktionsverhalten sowie zu anderen involvierten Konten – eine entscheidende Rolle ein. Qualitativ hochwertige Daten ermöglichen es, verschiedene Datenpunkte miteinander zu verknüpfen, sodass sich die Verpflichteten ein umfassendes und genaues Bild von den potenziellen Geldwäschetätigkeiten ihrer Kunden machen können.

Dadurch wird eine effizientere Aufklärung seitens der FIU sowie die Weiterleitung an die zuständigen Kriminalbehörden im Falle eines bestätigten Verdachts wahrscheinlicher. Um dem EZG die fortschrittlichste Big-Data- und Analytics-Software zur Verfügung zu stellen, soll ein Netzwerk etabliert werden – bestehend aus BBF, Technologiepartnern, Behörden und internationalen Institutionen.