Seit dem 1. Januar 2023 gilt das neue Plattformen-Steuertransparenzgesetz (PStTG) in Deutschland. Es wurde im Rahmen der umfassenden EU-Amtshilferichtlinie DAC7 erlassen und verpflichtet bestimmte Betreiber digitaler Plattformen zur Meldung von Stammdaten und Umsätzen ihrer registrierten Anbieter.

Das Gesetz soll Steuerhinterziehung erschweren und Steuertransparenz erhöhen – denn ob bei der Vermietung von Unterkünften, beim Verkauf von Kleidung oder der Ausübung personalisierter Dienstleistungen: Immer wieder liefen Umsätze aus einer Vielzahl von Geschäftsmodellen in der Vergangenheit am Fiskus vorbei, da die Anbieter sie nicht in ihrer Steuererklärung deklarierten. Zum 31. Januar 2024 sind daher erstmals umfangreiche Anbieterdaten für alle relevanten Geschäftsvorfälle des Jahres 2023 an die Finanzbehörden weiterzuleiten und bestimmte Transaktionen offenzulegen, die auf Plattformen getätigt werden.

Der volle Umfang und die Verantwortlichkeiten, die aus dem Gesetz entstehen, sind unterdessen in vielen Unternehmen aus unterschiedlichen Gründen noch unsicher. Was gilt angesichts der Vorschriften wann für wen – und wo liegen bislang unbemerkte Risiken? Hier finden Sie Antworten auf die relevantesten Fragen sowie Lösungsansätze für die drängendsten Herausforderungen.

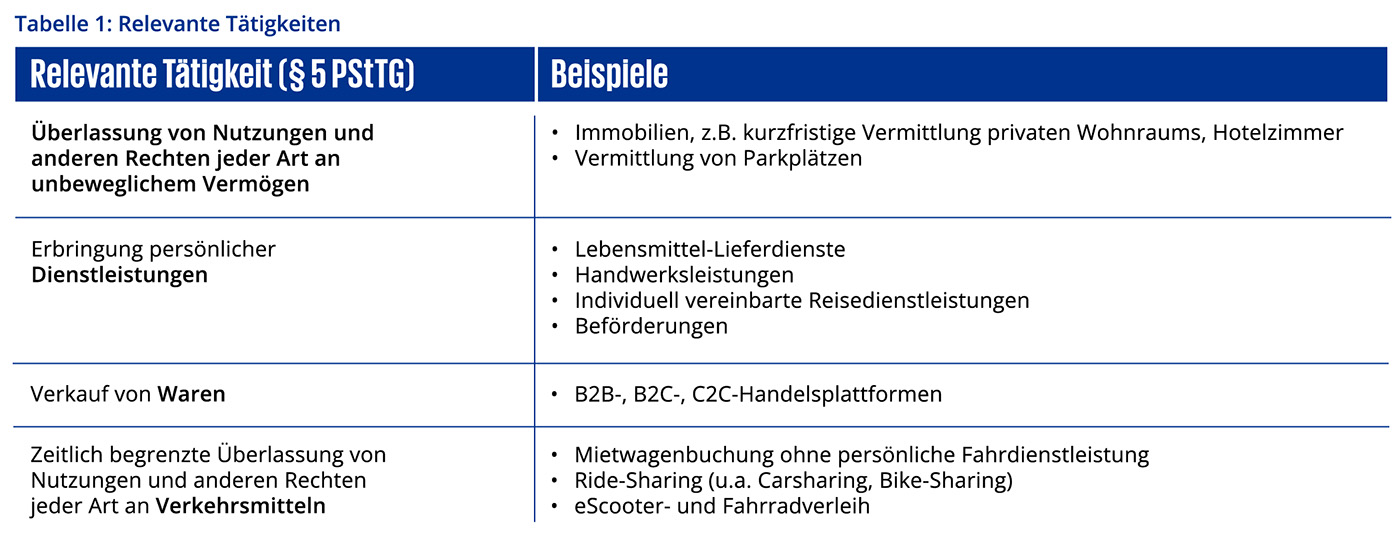

Welche Tätigkeiten betrifft DAC7?

Eine Plattform ist im Sinne des Gesetzes nach § 3 Abs. 1 PStTG vereinfacht eine Software, mit der Nutzer über das Internet in Kontakt treten und relevante Rechtsgeschäfte abschließen. Mit „relevant“ sind Rechtsgeschäfte gemeint, die sich auf eine der in § 5 Abs. 1 PStTG (s. Grafik) genannten relevanten Tätigkeiten beziehen.

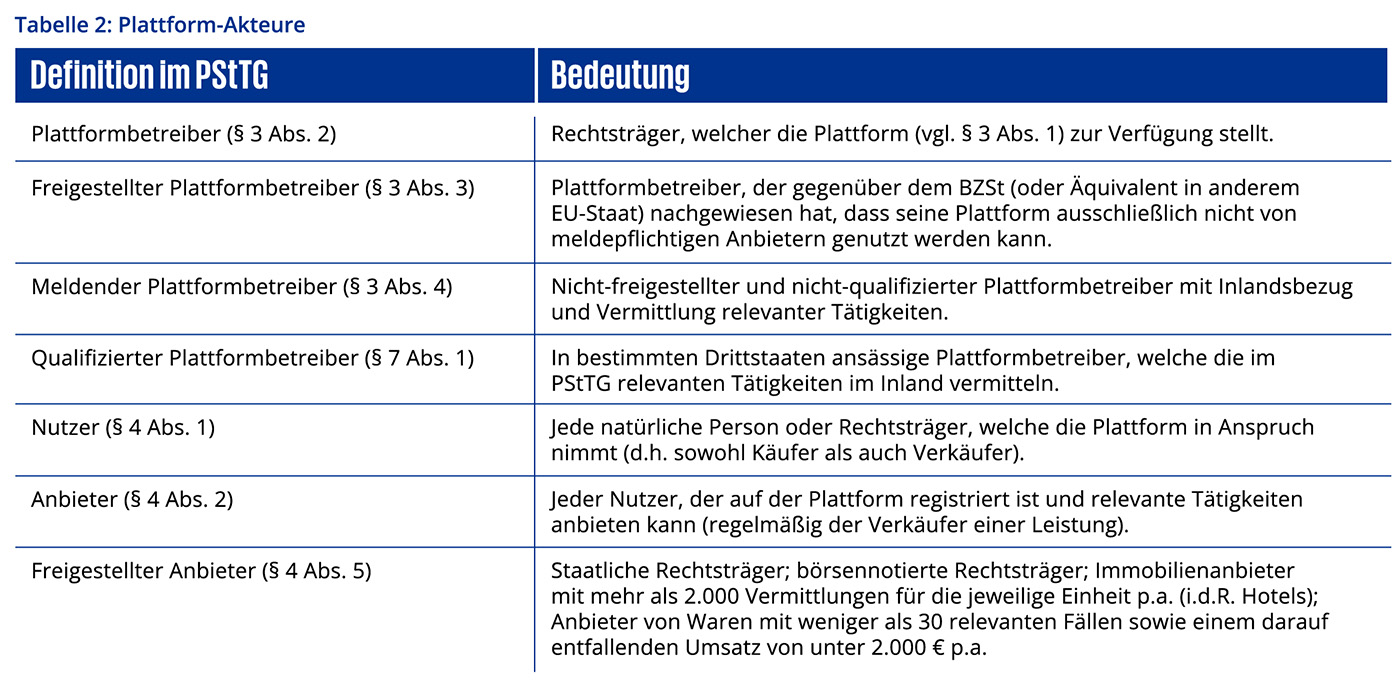

Wer sind laut DAC7 Plattform-Akteure?

Im Zusammenhang mit diesen Tätigkeiten stehen drei Gruppen von Akteuren: Plattformbetreiber, Nutzer und Anbieter, wobei Letztere eine Form von Nutzern sind.

Vor welchen Herausforderungen stehen Plattformbetreiber?

DAC7 soll der boomenden Gig- und Share-Economy mit zeitgemäßen Antworten begegnen – und tut dies in Deutschland in Form des PStTG mit Strafen, die EU-weit zu den höchsten zählen. So können je betroffenem Anbieter einer Meldung, die falsch, verspätet oder gar nicht eingereicht werden, 5.000 bis 50.000 Euro fällig werden. Drittstaaten-Plattformen droht im Falle der Nicht-Registrierung in der letzten Eskalationsstufe sogar die Sperrung oder Schließung der Plattform in der EU.

Unternehmen stehen daher angesichts der neuen regulatorischen Sachlage nicht nur vor Compliance-Anforderungen, sondern gleich diverse Detailaspekte und teils noch offene Fragestellungen sind bei der Umsetzung von wesentlicher Bedeutung:

- Potenzielle Meldepflicht bei indirekter Leistungserbringung

Bei einigen Geschäftsmodellen wie bei Lieferdiensten erwirbt der Plattformanbieter mindestens für eine logische Sekunde den Liefergegenstand, bevor dieser an den Kunden im eigenen Namen weiterveräußert wird. Aufgrund der Intention des Gesetzgebers, eine möglichst umfangreiche Wirkung zu erzielen, lässt sich annehmen, dass auch Rechtsgeschäfte, die einem Reihengeschäft im Sinne des Umsatzsteuergesetzes ähnlich erscheinen, in der Meldepflicht inbegriffen sind. Dies ist nach aktuellem Rechtsstand und Veröffentlichungen des Bundeszentralamts für Steuern (BZSt) nicht klar umschrieben und erhöht den Bedarf nach Klarstellung.

- Missverständnisse bei nachgelagerten Prüfungen

Nach § 13 Abs. 1 PStTG sind die Informationen in Bezug auf den Meldezeitraum spätestens zum 31. Januar des folgenden Jahres zu übersenden. Die Abgrenzung von Transaktionen birgt jedoch auch Herausforderungen: Obwohl gemeldete Umsätze nicht mit der steuerlichen Bemessungsgrundlage gleichgesetzt werden können, wird voraussichtlich ein Austausch zwischen Finanzämtern und dem BZSt auf Grundlage der Meldedaten stattfinden. Da das Gesetz insbesondere die Steuertransparenz erhöhen soll, werden die Daten voraussichtlich auch bei Prüfungen herangezogen, beispielsweise mittels Kontrollmitteilungen. Hieraus kann unweigerlich ein erhöhter Abstimmungsaufwand zwischen Steuerpflichtigem und Betriebsprüfer entstehen – bis geklärt ist, warum die Daten, die dem Finanzamt vorliegen, nicht mit den Daten des Steuerpflichtigen in den Erklärungen übereinstimmen.

- Behandlung von Transaktionen außerhalb des Meldezeitraums

Es ist unklar, wie mit Anzahlungen, Gebühren, Gutschriften oder Erstattungen verfahren wird, die außerhalb des aktuellen Meldezeitraums (also früher oder später) gezahlt, weiterbelastet oder gewährt werden. In anderen EU-Ländern wird nach der Erstmeldung im Januar die Abgabe blockiert, so dass die Plattformbetreiber ihre korrigierten Daten sammeln und später gesammelt übermitteln können. In Deutschland sind dagegen unverzüglich Korrekturmeldungen abgeben – heißt das demnach, dass sie kontinuierlich ab dem Tag nach der Erstmeldung erfolgen müssen, wenn beispielsweise regelmäßig Gutschriften ab Februar des Folgejahres erstellt werden?

- Übermittlung nur per Schnittstelle – Kein Upload

Nach aktuellem Stand ist eine Meldung nur über die neue Schnittstelle des BZSt mit dem Namen „Digitaler Posteingang (DiP)“ möglich. Eine Uploadfunktion existiert noch nicht, die Implementierung wird noch dauern und für das Meldejahr 2023 nicht bereitstehen. Plattformbetreiber kommen somit nicht umher, selbst eine Schnittstelle zum BZSt zu programmieren – oder Dienstleister in Anspruch zu nehmen.

Worauf kommt es für Unternehmen jetzt in der Praxis an?

Um bereits 2023 auf die potenzielle erste Meldung 2024 vorbereitet zu sein, sollten Unternehmen vor allem im Fokus haben: Die Betroffenheit ist sorgfältig zu prüfen und nachhaltig zu dokumentieren, damit zu einem späteren Zeitpunkt nachweisbar keine schuldhafte Verzögerung vorliegt. Je nach Ergebnis ist bei einer positiven Betroffenheitsanalyse ein effizienter Weg zu finden, die Daten einzusammeln, in das vorgegebene XML-Schema zu überführen und ein Weg zu finden, die BZSt-Schnittstelle zu bedienen.

Für ausländische Plattformbetreiber ist ein weiterer Aspekt essenziell: Sind Plattformbetreiber in mehreren Ländern meldepflichtig, müssen Sie sich für ein Land entscheiden, in dem gemeldet wird. Für alle anderen muss das nationale Pendant zum deutschen BZSt informiert werden, dass eine Meldung im Wunschland erfolgt. Wie diese Information in Deutschland erfolgen soll, ist bislang noch nicht veröffentlicht worden.

- Nicht vergessen: Anmelden in Deutschland als meldepflichtige Plattform

Wer über die Schnittstelle „DPI“ melden möchte, muss sich beim BZSt anmelden (BOP Portal) und dort ein X509-Zertifikat für die produktive Nutzung registrieren.